借金減額ができる任意整理とは?メリット・デメリットを解説

借金の返済に追われる毎日から解放されたい。そんな思いを抱えている方にとって、任意整理は大きな希望となるでしょう。任意整理とは、借入先(債権者)と交渉して将来の利息をカットし、毎月の返済額を減らすことができる債務整理の一つです。

多くの方が「将来利息がカットされる」という効果は知っていても、実際にどのように手続きが進むのか、どれくらい借金が減るのか、そして生活にどのような影響があるのかを詳しく理解していないのが現状です。

借金問題は一人で抱え込むと解決が難しくなります。司法書士や弁護士に依頼すれば、最短即日で督促がストップし、借金の総額を減らして無理のない返済計画を立てることが可能になります。

この記事では、任意整理すべきか悩んでいる方のために、任意整理の仕組みやメリット・デメリット、体験談、手続きの流れなどを徹底的に解説します。

任意整理とは?

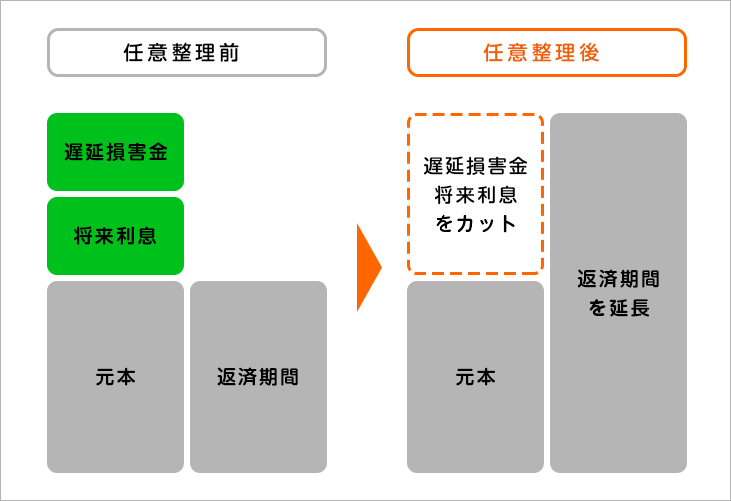

任意整理とは、借金を抱えた債務者が債権者(貸金業者)と交渉して、借金の返済条件を見直す手続きです。主に将来の利息をカットし、返済期間を延長することで毎月の返済負担を軽減します。

借金を減らす方法には、任意整理以外にも特定調停、個人再生、自己破産などがありますが、これらを総称して「債務整理」と呼びます。任意整理は債務整理の中でも裁判所を通さずに行える唯一の手続きであるため、比較的簡単かつ迅速に進めることができます。

任意整理の仕組み

任意整理では主に次の3つの効果によって、借金の返済を楽にすることができます。

- 将来利息のカット(元金のみの返済に)

- 返済期間の延長(3~5年程度に設定)

- 毎月の返済額の減額

例えば、200万円の借金(年利15%)を任意整理した場合、以下のような変化が期待できます。

| 任意整理前 | 任意整理後 | |

|---|---|---|

| 元金 | 200万円 | 200万円 |

| 毎月の返済額 | 50,000円 | 33,000円 |

| 合計利息 | 約79万円 | 0円 |

| 返済期間 | 56ヶ月 | 60ヶ月 |

このように、任意整理によって将来の利息約79万円が全てカットされ、毎月の返済額も5万円から3.3万円に減額されることで、返済の負担が大幅に軽減されます。

なぜ貸金業者は任意整理に応じるのか

「なぜ貸金業者は借金を減額する交渉に応じるのか」と疑問に思う方も多いでしょう。その理由は、任意整理が貸金業者にとっても一定のメリットがあるからです。

債務者が返済に行き詰まり自己破産すると、貸金業者は貸したお金を回収できなくなります。しかし任意整理では、将来利息をカットするものの元金は返済されるため、貸金業者としても全く回収できないよりは良いと判断するのです。

また、任意整理は裁判所を通さずに解決できるため、貸金業者にとっても時間や費用の節約になるというメリットがあります。

他の債務整理との違い

債務整理には任意整理のほかに、特定調停、個人再生、自己破産などの方法があります。それぞれの特徴を比較してみましょう。

| 任意整理 | 個人再生 | 自己破産 | |

|---|---|---|---|

| 借金の減額度 | 将来利息のみカット | 借金を約1/5~1/10に減額 | 借金が全額免除 |

| 手続きの難易度 | 比較的簡単 | 複雑・裁判所の手続きが必要 | 複雑・裁判所の手続きが必要 |

| デメリットの多さ | 少ない | 普通 | 多い |

| 手続き期間 | 3~6ヶ月程度 | 約1年~1年半 | 約6ヶ月~1年 |

| 対象とする債権者 | 選択可能 | 原則全債権者 | 原則全債権者 |

任意整理は、債権者を選んで手続きできるため、車のローンだけは返済を続けたいといった柔軟な対応が可能です。また、手続き期間が短く、デメリットも比較的少ないのが特徴です。

一方で、元金自体は減額されないため、借金が多額で返済が難しい場合は個人再生や自己破産を検討する必要があります。借金の状況や収入に応じて最適な方法を選ぶことが大切です。

任意整理は、返済意思はあるものの毎月の支払いが厳しい方や、利息ばかり支払って元金がなかなか減らない方に特に適した解決方法といえるでしょう。

任意整理のメリット

任意整理には多くのメリットがあります。ここでは、任意整理を行うことで得られる主なメリットを詳しく解説します。

将来利息をカットできる

任意整理の最大のメリットは、将来の利息をカットして、元金のみの返済にできることです。消費者金融やクレジットカードの金利は年利15~18%程度と高いため、毎月の返済額の多くが利息に充てられ、元金がなかなか減らないという状況に陥りがちです。

任意整理により将来の利息がカットされると、支払いがすべて元金の返済に充てられるため、確実に借金を減らしていくことができます。また、過去に違法な高金利で取引していた場合は、引き直し計算によって元金自体も減額される可能性があります。

毎月の返済額を減らせる

任意整理では将来の利息をカットするだけでなく、返済期間を3~5年程度に延長することで、毎月の返済額を大幅に減らすことができます。例えば、もともと月5万円の返済だったものが、月3万円に減額されることも珍しくありません。

毎月の返済額が減ることで、生活にゆとりが生まれ、安定した返済計画を立てやすくなります。「毎月の返済でギリギリの生活」から解放されることで、精神的な負担も軽減されるでしょう。

過払い金があれば借金をさらに減らせる

2010年6月以前に消費者金融やクレジットカード会社から借り入れをしていた場合、「グレーゾーン金利」と呼ばれる違法な高金利で利息を支払っていた可能性があります。このような場合、過払い金の返還請求を行うことで、借金をさらに減額したり、場合によっては過払い金を現金として取り戻したりすることも可能です。

任意整理の際には、借入先から取引履歴を取り寄せ、利息制限法に基づいた正しい金利で再計算(引き直し計算)を行います。この結果、過払い金が判明すれば、借金の減額交渉の材料になります。

督促がストップする

借金の返済が滞ると、貸金業者からの督促の電話や郵便物に悩まされることになります。任意整理を弁護士や司法書士に依頼すると、依頼した時点で貸金業者からの督促が法律上禁止されます。

弁護士や司法書士から貸金業者に「受任通知」が送られることで、法律(貸金業法第21条)により貸金業者は債務者本人に直接連絡することができなくなります。これにより、督促の電話や郵便物がストップし、精神的な負担が大きく軽減されるのです。

特に、複数の業者から借り入れがある場合や、家族に借金を知られたくない場合などは、督促がストップすることの価値は計り知れません。

任意整理する貸金業者を選べる

個人再生や自己破産と異なり、任意整理では手続きの対象とする貸金業者を自由に選ぶことができるのが大きなメリットです。例えば、次のようなケースで役立ちます。

- ローンで購入した車を手放したくない場合、その自動車ローンだけ任意整理の対象から外す

- 保証人がついている借金だけ対象から外し、保証人に迷惑をかけない

- 銀行の口座を凍結されたくない場合、その銀行のカードローンを対象から外す

このように、任意整理では自分の生活状況や優先順位に合わせて柔軟に対応できるため、必要最小限のデメリットで借金問題を解決することが可能です。

財産を手放す必要がない

自己破産では、一定の財産を除いて所有財産が処分されてしまいますが、任意整理では基本的に財産を手放す必要はありません。車や家具、貯金などの財産をそのまま保有したまま、借金の返済条件だけを見直すことができます。

ただし、ショッピングローンなどの購入した商品を担保としている借金を任意整理すると、その商品を引き揚げられる可能性があるので注意が必要です。

裁判所を通さず比較的簡単な手続きで済む

任意整理は裁判所を通さずに進められる手続きであるため、個人再生や自己破産に比べて手続きが簡単で費用も安く済む傾向にあります。また、手続き期間も比較的短いため、早期に借金問題の解決に向けて進めることができます。

弁護士や司法書士に依頼すれば、難しい交渉や書類作成はすべて任せることができ、本人の負担はさらに軽減されます。

これらのメリットから、任意整理は返済能力がある程度あり、元金を分割払いで返せる見込みがある方に特に適した債務整理方法といえるでしょう。将来の利息がカットされ、毎月の返済額が減ることで、無理なく計画的に借金を返済していくことが可能になります。

任意整理のデメリット・リスクと対処法

任意整理には多くのメリットがある一方で、いくつかのデメリットやリスクも存在します。ここでは、それらのデメリットと、その影響を最小限に抑えるための対処法について解説します。

ブラックリストに載る

任意整理の最大のデメリットは、いわゆる「ブラックリスト」に登録されることです。正確には、信用情報機関に任意整理の事実が「事故情報」として記録されます。

この情報は約5~7年間残り、その期間はクレジットカードの作成や新たな借入が困難になります。しかし、これは一時的なもので、任意整理の完済から約5年が経過すれば情報は削除され、再びクレジットカードを作ることも可能になります。

対処法

ブラックリスト登録中も、次のような代替手段で日常生活に支障をきたさないようにすることが可能です。

- デビットカードを利用する(口座から即時引き落としのため審査不要)

- プリペイドカードを活用する(事前チャージ式で審査不要)

- 現金払いを基本にする(家計管理の見直しにもつながる)

また、ブラックリストに載っていても日常生活に必要な公共料金の支払いや住宅の賃貸契約には基本的に影響ありません。信用情報は個人に紐づくものなので、配偶者や家族のクレジットカード利用にも影響はありません。

クレジットカードが使えなくなる

任意整理をすると、手続き対象としたクレジットカード会社のカードは強制解約となります。また、他社のクレジットカードも、カード会社が信用情報を確認した時点で解約される可能性が高いです。

対処法

デビットカードやプリペイドカードは信用情報の審査がないため、任意整理後も利用可能です。インターネットショッピングでもコンビニ払いや代金引換などを利用することで対応できます。

また、家族カードが必要な場合は、家族名義で作ったカードの家族会員(副会員)になるという方法もあります。ただし、あくまで家族の信用で作るカードなので、無理な利用は避けましょう。

新たな借入ができなくなる

任意整理後は信用情報機関に事故情報が登録されるため、銀行ローンやカードローン、キャッシングなどの新たな借入ができなくなります。これは、金融機関が債務整理をした人への新規融資に慎重になるためです。

対処法

新たな借入ができないという状況は、返済に追われる生活から脱却し、収入の範囲内で計画的に生活する良い機会とも言えます。急な出費に備えて、少額でも貯蓄する習慣をつけておくことをおすすめします。

どうしてもまとまった資金が必要な場合は、親族や友人からの借入を検討するか、公的な融資制度(生活福祉資金貸付制度など)を利用する方法もあります。

住宅ローンの審査に影響する

任意整理後は信用情報に問題があるとみなされるため、住宅ローンの審査に通りにくくなります。特に任意整理完了後5年以内の審査は厳しいと考えておくべきです。

対処法

住宅ローンを組みたい場合は、以下の対応を検討しましょう。

- 任意整理の完済から5~7年程度待ってから申し込む

- 配偶者名義でローンを組む(配偶者の信用情報に問題がない場合)

- 親族の協力を得て資金を確保する

- 頭金を多めに用意して借入額を抑える

住宅購入は人生の中でも大きな買い物です。任意整理後すぐではなく、信用を回復させてから計画的に進めることをおすすめします。

携帯電話の分割払いができない

任意整理後は、携帯電話の分割払い契約が困難になります。これは、携帯電話の分割払いもローンの一種と見なされるためです。

対処法

携帯電話を新しく購入する場合は、一括払いをする必要があります。ただし、次のような方法で対応することも可能です。

- 比較的安価な機種を選ぶ

- 中古スマートフォンを購入する

- 格安SIMを利用してコストを抑える

- 家族名義で契約する(※責任は家族に及ぶことに注意)

なお、契約中の携帯電話の利用自体には影響がなく、強制解約されることはありません。通話やデータ通信などの基本的なサービスはそのまま利用できます。

よく誤解されるリスク

任意整理について、よく誤解されている点もあります。以下の点は実際には問題ないので安心してください。

家族や職場にバレることはない

任意整理の手続きは、基本的に家族や職場などに知られることはありません。任意整理は自己破産と異なり官報に掲載されないため、積極的に調べない限り第三者が知ることはないのです。

また、弁護士や司法書士に依頼すれば、すべての連絡は依頼先を通じて行われるため、自宅や職場に督促の連絡が来ることもなくなります。書類の送付先も指定できるので、家族に知られる心配もありません。

家族のクレジットカードやローンには影響しない

任意整理をしても、家族の信用情報には一切影響しません。そのため、配偶者や親族がクレジットカードを作ったり、ローンを組んだりすることに支障はありません。

ただし、家族が連帯保証人になっている借金を任意整理すると、その家族にも返済義務が生じる点には注意が必要です。そのような場合は、任意整理の対象から外すことも検討しましょう。

どんな職業でも任意整理できる

任意整理は職業による制限はなく、どんな職業の方でも利用できます。公務員や金融機関勤務の方も利用可能です。自己破産と異なり、任意整理によって資格制限を受けることもありません。

またパート・アルバイトなどの非正規雇用の方も、安定した収入があれば任意整理は可能です。無収入の専業主婦(主夫)の場合も、配偶者に安定した収入があれば問題ありません。

任意整理には確かにデメリットがありますが、それ以上に得られるメリットは大きく、適切な対処法を知っておけば日常生活への影響を最小限に抑えることができます。借金問題の解決を最優先に考え、将来に向けた生活再建のきっかけとして任意整理を検討してみてはいかがでしょうか。

任意整理ができる条件と向いている人

任意整理は誰でも利用できる手続きではありません。ここでは、任意整理をするための条件や、特に任意整理に向いている人の特徴について詳しく解説します。

任意整理ができる条件

任意整理を行うためには、以下のような条件を満たす必要があります。

- 3~5年以内に元金を完済できる見通しがある

- 安定した収入がある

- 金融機関や貸金業者からの借金である

- 返済の意思がある

3~5年以内に元金を完済できる見通しがある

任意整理の最も重要な条件は、和解後に3~5年程度で元金を返済できる見通しがあることです。貸金業者が任意整理に応じるのは、元金が回収できると判断した場合です。

例えば、毎月3万円を返済できる場合、3年間で108万円、5年間で180万円までの借金なら完済できる計算になります。自分の収入と返済能力を踏まえて、この期間内に返済できるかを検討しましょう。

安定した収入がある

任意整理後も継続して返済していくためには、安定した収入が必要です。正社員に限らず、パートやアルバイト、自営業など、継続して一定の収入が見込める状態であれば問題ありません。

無収入の場合でも、配偶者に安定した収入があれば可能な場合もあります。ただし、生活保護を受給している場合や、近い将来に収入が途絶える可能性が高い場合は、任意整理よりも自己破産を検討すべきでしょう。

金融機関や貸金業者からの借金である

任意整理の対象となるのは、銀行や消費者金融、クレジットカード会社などの金融機関からの借入です。一方、以下のような債務は任意整理の対象外となります。

- 税金(所得税、住民税など)

- 国民健康保険料や国民年金保険料

- 公共料金(電気・ガス・水道料金など)

- 罰金や科料

- 養育費や慰謝料

これらは公共性が高い債務や、個人間の契約に基づく債務であるため、法律上任意整理の対象にならないことが多いのです。

返済の意思がある

貸金業者と交渉して和解するためには、きちんと返済する意思があることが前提となります。「どうせ返さなくていい」という姿勢では、貸金業者は和解に応じてくれません。

任意整理は債務をゼロにする手続きではなく、より返済しやすい条件に変更する手続きです。したがって、元金は最終的に全額返済する必要があることを理解しておきましょう。

任意整理に向いている人

以下のような状況の方は、特に任意整理が適しています。

毎月返済はしているが元金が減らない

毎月の返済額のほとんどが利息に充てられ、元金がなかなか減らないという場合は、任意整理による将来利息のカットが非常に効果的です。任意整理により、支払いがすべて元金返済に充てられるようになり、確実に借金を減らしていけるようになります。

複数の借入先から借りている(多重債務)

複数の消費者金融やクレジットカードから借り入れをしている多重債務者は、金利負担が大きく、毎月の返済額も膨らみがちです。任意整理によりすべての借入先の将来利息をカットし、返済計画を立て直すことで、返済の見通しが立ちやすくなります。

借金総額が年収の1/3を超えている

総量規制により、年収の1/3を超える貸付けは原則として禁止されていますが、既に借金総額が年収の1/3を超えている場合は、返済が厳しい状況にあると考えられます。このような場合、任意整理による利息カットと返済期間の延長が効果的な解決策となります。

他社からの借入で返済をまかなっている

Aという消費者金融への返済のために、Bという消費者金融から新たに借りるという自転車操業状態に陥っている場合は、早急に任意整理を検討すべきです。このままでは借金が雪だるま式に増えていくリスクがあります。

一部の借入だけを整理したい

車のローンや特定の貸金業者との取引は継続したいが、他の借入を整理したいという場合は、任意整理が最適な選択肢です。個人再生や自己破産では原則としてすべての債務が対象となりますが、任意整理では整理する債権者を選択できるからです。

任意整理すべきか判断する基準

任意整理すべきかどうかを判断する際のポイントを紹介します。

任意整理した方がよい人

- 借金返済のために、食費や生活費を切り詰めている

- 毎月の返済が厳しく、たびたび遅延している

- 利息ばかり払って元金がほとんど減らない

- 複数の業者からの借入で返済計画が立てにくい

- 借金の督促に精神的な負担を感じている

任意整理しない方がよい人

- 借入額が少額(30万円以下など)で短期間で完済できる

- 借金の金利が低く、利息カットのメリットが少ない

- 収入が不安定で、3~5年の返済計画が立てられない

- 債権者がすでに強制執行の準備をしている

任意整理は、元金の返済能力があるものの、高金利の負担や多重債務で苦しんでいる方に適した解決方法です。一方で、借金が少額の場合はデメリットを考慮して自力返済を目指した方がよいケースもあります。

また、借金額が非常に多く、収入では到底返済できない場合は、個人再生や自己破産など、より踏み込んだ債務整理を検討すべきでしょう。

自分の状況がどの解決策に適しているか判断が難しい場合は、専門家である司法書士や弁護士に相談することをおすすめします。無料相談を実施している事務所も多いので、まずは相談してみるとよいでしょう。

任意整理の手続きの流れと期間

任意整理はどのような流れで進み、どのくらいの期間がかかるのでしょうか。ここでは、相談から和解契約までの具体的な手続きの流れや必要書類、費用などについて解説します。

任意整理の相談から借り入れを完済するまでの流れ

任意整理の一般的な流れは以下のようになります。

- 司法書士または弁護士に相談

- 司法書士または弁護士に依頼

- 取引履歴の開示請求書と受任通知を送付

- 引き直し計算

- 過払い金の返還請求書を送付(過払い金がある場合)

- 和解案を送付

- 和解交渉

- 和解契約を結ぶ

- 和解契約に基づき返済

それぞれのステップについて詳しく見ていきましょう。

司法書士または弁護士に相談

まずは司法書士または弁護士に相談し、自分の借金状況や収入から任意整理が適切かどうかを判断してもらいます。初回相談は無料で受け付けている事務所も多いので、気軽に相談してみるとよいでしょう。

相談の際には、借金の総額や返済状況、収入などについて質問されます。正確な情報を伝えることで、より適切なアドバイスを受けることができます。

司法書士または弁護士に依頼

相談の結果、任意整理を進めることになれば、正式に司法書士または弁護士に依頼します。依頼時には委任契約を結び、着手金の支払いが必要になります。

依頼時に必要な書類は以下の通りです。

- 本人確認書類(免許証、保険証など)

- 印鑑(認印でも可)

- 借金に関する資料(ある場合)

- 収入証明書類(給与明細など)

なお、借金に関する資料がなくても、依頼を受けた司法書士や弁護士が貸金業者から取引履歴を取り寄せるため、手続きを進めることは可能です。

取引履歴の開示請求書と受任通知を送付

依頼を受けた司法書士または弁護士は、まず債権者(貸金業者)に「受任通知」と「取引履歴の開示請求書」を送付します。

受任通知が送られると、貸金業法第21条により、貸金業者は債務者本人に直接連絡することができなくなります。これにより、貸金業者からの督促や取り立てが即座に止まります。

取引履歴の開示請求書によって、過去の取引状況がわかる資料を貸金業者から取り寄せます。これは過払い金の有無を確認するために重要な手続きです。

引き直し計算

取引履歴が届いたら、司法書士または弁護士は、利息制限法に基づいた正しい金利で「引き直し計算」を行い、実際の借金残高や過払い金の有無を確認します。

引き直し計算の結果、実際の借金残高が減ったり、過払い金が発生していたりする場合もあります。特に長期間にわたって取引がある場合や、グレーゾーン金利時代(2010年6月以前)に取引がある場合は、過払い金が発生している可能性が高いです。

過払い金の返還請求書を送付(過払い金がある場合)

引き直し計算の結果、過払い金が見つかった場合は、貸金業者に過払い金の返還請求書を送付します。過払い金があれば、借金の残高と相殺されたり、現金で返還されたりする場合もあります。

和解案を送付

引き直し計算の結果を踏まえて、各貸金業者に対する和解案を作成し送付します。和解案には、以下のような内容が含まれます。

- 将来の利息をカットすること

- 残りの元金をいくらの分割払いで返済するか

- 遅延損害金の扱い

- 返済が遅れた場合の対応

和解交渉

送付した和解案について、司法書士または弁護士が貸金業者と交渉を行います。通常、将来利息のカット自体は受け入れられることが多いですが、返済期間や毎月の返済額については交渉の余地があります。

債務者の収入状況や返済能力を考慮した上で、無理なく返済できる条件で合意を目指します。

和解契約を結ぶ

交渉がまとまれば、貸金業者との間で正式に和解契約を締結します。和解契約書には、最終的な借金残高、毎月の返済額、返済期間、将来利息のカットなどの条件が明記されます。

この和解契約には法的拘束力があり、双方がこの条件に従って返済・回収を行うことになります。

和解契約に基づき返済

和解契約締結後は、契約に基づいて毎月の返済を続けていくことになります。返済は通常、債権者の指定する口座に直接振り込むか、司法書士・弁護士事務所を通じて行います。

契約に従って完済するまで返済を続けることが重要です。返済が滞ると、一括請求されたり遅延損害金を請求されたりする可能性があるため、必ず期日を守りましょう。

任意整理にかかる期間

任意整理の手続きにかかる期間について詳しく見ていきましょう。

任意整理で合意するまでの期間

依頼から和解契約の締結までは、通常3~6ヶ月程度かかります。内訳は以下のようになります。

- 受任通知送付:依頼後1週間程度

- 取引履歴の取り寄せ:2週間~2ヶ月程度

- 引き直し計算:1~2週間程度

- 和解交渉:1~2ヶ月程度

ただし、過払い金の返還請求を同時に行う場合や、貸金業者との交渉が難航する場合などは、さらに時間がかかることもあります。

合意後に借り入れを完済するまでの期間

和解契約締結後は、合意した返済計画に基づいて返済を続け、通常3~5年(36~60回)で完済を目指します。

例えば、残債務が100万円で毎月3万円ずつ返済する場合は、約34ヶ月(約3年)で完済することになります。返済期間は個人の借金額や返済能力によって異なりますが、3年から5年の間に設定されるのが一般的です。

任意整理にかかる費用

任意整理を司法書士や弁護士に依頼する場合の費用相場について説明します。

| 費用名目 | 一般的な相場 |

|---|---|

| 着手金 | 2~5万円程度/1社 ※債権者数や借入額によって変動します |

| 基本報酬 | 0~3万円程度/1社 |

| 解決報酬 | 2~5万円程度/1社 ※和解成立時に発生します |

| 減額報酬 | 減額された金額の10~20%程度 |

| 過払い金報酬 | 返還された過払い金の20~25%程度 |

これらの費用は事務所によって異なりますので、依頼前に必ず費用体系を確認しておくことが重要です。また、多くの事務所では分割払いに対応しているため、一度に支払うことが難しい場合でも安心して依頼することができます。

なお、初回相談は無料で行っている事務所が多いので、まずは気軽に相談してみるとよいでしょう。

任意整理に必要な書類一覧

任意整理の手続きを進める際に必要な主な書類は以下の通りです。

| 必要書類 | 備考 |

|---|---|

| 本人確認書類 | 運転免許証、健康保険証、マイナンバーカードなど |

| 印鑑 | 認印で可(シャチハタ以外) |

| 収入証明書類 | 直近の給与明細書(3ヶ月分程度)、源泉徴収票、確定申告書など |

| 借入関係書類 | 契約書、返済予定表、利用明細書、通帳のコピーなど(あれば) |

| 住民票 | 発行から3ヶ月以内のもの |

手元に借入関係の書類がなくても、司法書士や弁護士が貸金業者から取引履歴を取り寄せることができるので、任意整理の手続きを進めることは可能です。ただし、できる限り多くの資料を用意しておくと、より正確な状況把握ができます。

任意整理の手続きは専門知識が必要な部分が多いため、司法書士や弁護士に依頼することで、スムーズに進めることができます。まずは専門家に相談し、自分の状況に合った最適な解決方法を見つけましょう。

任意整理後の生活と注意点

任意整理の手続きが完了し、和解契約を結んだ後は、計画的に返済を続けていく段階に入ります。ここでは、任意整理後の生活で気をつけるべき点や、返済が遅れてしまった場合の対処法などについて解説します。

任意整理後の返済方法

任意整理後の返済方法には、主に以下の2つがあります。

自分で直接債権者に返済する方法

和解契約に基づいて、毎月決められた日に指定された債権者の口座に自分で振り込む方法です。この方法のメリットは手数料がかからない点ですが、自分で管理する必要があるため、振込忘れに注意が必要です。

複数の債権者がいる場合は、それぞれの振込先や振込日、返済額をしっかり管理しましょう。カレンダーにメモしたり、スマートフォンのリマインダー機能を活用したりするとよいでしょう。

弁護士・司法書士を通じて返済する方法

依頼した弁護士や司法書士に毎月の返済額を一括で支払い、そこから各債権者に振り分けてもらう方法です。この方法だと手数料(1,000円程度/月)がかかりますが、以下のようなメリットがあります。

- 複数の債権者への振込管理が不要になる

- 債権者と直接やり取りしなくて済む

- 返済状況を第三者がチェックしてくれる

特に複数の債権者がいる場合や、債権者とのやり取りに精神的負担を感じる場合は、この方法がおすすめです。

任意整理後に返済が遅れる場合の対処法

任意整理後に返済を継続していくことが基本ですが、病気や失業など予期せぬ事態で返済が困難になることもあります。そんな時の対処法を紹介します。

返済の遅れが発生する前に連絡する

返済が遅れそうだと分かった時点で、まずは依頼した弁護士や司法書士に相談しましょう。事前に状況を説明しておくことで、適切な対応策を一緒に考えてもらえます。

多くの場合、1~2ヶ月程度の返済遅延であれば、債権者との間で調整してもらえる可能性があります。ただし、連絡なしで返済を怠ると、一括請求される恐れがあるので注意が必要です。

再和解交渉を行う

収入が減少するなど、長期的に返済計画の見直しが必要な場合は、再度和解交渉を行うという選択肢もあります。これにより、毎月の返済額を減額したり、返済期間を延長したりできる可能性があります。

ただし、一度和解した後の再交渉となるため、債権者の姿勢が厳しくなることもあります。依頼した弁護士・司法書士と相談しながら進めるようにしましょう。

手続きしていない貸金業者を任意整理する

以前の任意整理で除外していた貸金業者がある場合、その貸金業者を対象に追加で任意整理を行うことで、全体の返済負担を軽減できる可能性があります。

例えば、車のローンを残すために任意整理の対象外にしていた場合でも、その後の状況変化で返済が厳しくなれば、そのローンも任意整理の対象にすることを検討するとよいでしょう。

債務整理の方法を変更する

任意整理後も返済が困難な場合は、より踏み込んだ債務整理方法である個人再生や自己破産を検討する必要があるかもしれません。個人再生なら借金を約1/5に減額、自己破産なら借金がゼロになりますが、それぞれデメリットもあるため、慎重に検討しましょう。

どの選択肢が最適かは個々の状況によって異なりますので、返済が厳しくなった時点で専門家に相談することが重要です。

任意整理後の生活で気をつけること

任意整理後の生活で特に注意すべき点について解説します。

確実に返済を続ける

和解契約に基づいた返済を最優先で行いましょう。返済を怠ると、残債務の一括請求や遅延損害金の発生など、不利益を被る可能性があります。家計管理をしっかり行い、返済日に必要な金額が確保できるようにしておくことが大切です。

新たな借入をしない

任意整理後はブラックリストに登録されるため、新たな借入は難しくなります。それ以前に、借金に頼らない生活習慣を身につけることが重要です。収入の範囲内で生活し、可能であれば少額でも貯蓄を始めるようにしましょう。

ブラックリスト期間の影響を理解する

任意整理後は約5年間、信用情報機関にいわゆるブラックリスト情報が登録されます。この期間は以下のような制限があることを理解しておきましょう。

- クレジットカードの新規作成ができない

- ローンの組み直しや新規借入ができない

- 携帯電話の分割払いができない

これらの制限は一時的なもので、任意整理完済後約5年で信用情報は回復します。それまでの間は、デビットカードやプリペイドカードを活用するなど、代替手段で対応しましょう。

収入を増やす・支出を減らす工夫をする

任意整理後の返済をスムーズに進めるためには、可能な限り収入を増やしたり、支出を見直したりすることが効果的です。副業の検討や、不要な固定費の見直しなど、家計改善を意識しましょう。

特に、以下のような点に注意することで、家計の余裕を生み出すことができます。

- サブスクリプションサービスの見直し

- 光熱費や通信費の見直し

- 食費の節約(自炊の増加など)

- 余裕があれば副業で収入増を図る

ブラックリストからの回復期間

任意整理によるブラックリスト登録は永続的なものではありません。ここでは、いつから信用情報が回復するのかについて解説します。

信用情報の登録期間

信用情報機関に登録される情報は、以下のように一定期間で削除されます。

| 信用情報機関 | 登録期間 |

|---|---|

| 株式会社日本信用情報機関(JICC) | 契約終了後5年間 |

| 株式会社シー・アイ・シー(CIC) | 契約終了後5年間 |

| 全国銀行個人信用情報センター(KSC) | 契約終了後5年間 |

つまり、任意整理により和解した借金を完済してから約5年経過すれば、信用情報は回復します。ただし、返済中は「債務整理中」として登録され続けるため、完済するまでは信用情報の回復は始まりません。

信用回復後にできること

信用情報が回復すると、以下のようなことが再びできるようになります。

- クレジットカードの新規作成

- 住宅ローンなどの各種ローン契約

- 携帯電話の分割払い契約

ただし、信用情報が回復しても、すぐに審査に通るとは限りません。安定した収入や勤務実績なども審査の重要な要素となります。信用情報の回復後も、計画的な家計管理を続けることが大切です。

信用回復を早める方法はある?

残念ながら、信用情報機関のデータ保持期間は法律で定められているため、期間を短縮することはできません。情報が自動的に削除されるのを待つしかありません。

ただし、任意整理を完済するまでの期間をできるだけ短くすることで、信用回復までの期間を短縮することは可能です。余裕があれば、和解契約の範囲内で繰上返済を行うことも検討するとよいでしょう。

任意整理後は、返済計画をしっかり守りながら、借金に頼らない生活習慣を身につけることが大切です。この期間を、家計管理や将来の資産形成について考える良い機会と捉え、健全な金銭感覚を育むことで、より充実した生活を送ることができるでしょう。

実際の任意整理成功事例

任意整理がどのように借金問題を解決するのか、具体的なイメージを持っていただくため、実際の成功事例をご紹介します。個人情報保護の観点から、一部内容を変更しています。

事例1:利息カットで毎月の返済額が半減

| 依頼者 | Aさん(30代・女性・会社員) |

|---|---|

| 借入状況 | 借入先:4社(消費者金融3社、クレジットカード会社1社) 借入総額:約150万円 毎月の返済額:合計約8万円 |

| 借入の理由 | 生活費の補填、冠婚葬祭費用 |

| 問題点 | ・毎月の返済額が給料の3分の1以上を占めていた ・最低限の返済をしても元金がほとんど減らなかった ・他社からの借入で返済をする自転車操業状態 |

任意整理の結果

| 整理後の借入総額 | 約150万円(元金は変わらず) |

|---|---|

| 整理後の毎月の返済額 | 合計約4万円(各社1万円前後) |

| 返済期間 | 3年9ヶ月(45回払い) |

| カットされた将来利息 | 約65万円 |

Aさんの声

「毎月の返済額が8万円から4万円に減って、生活にゆとりができました。これまでは給料日が来てもほとんどが返済に消えてしまい、月末には食費を切り詰める日々でした。今は計画的に返済できるようになり、少しずつ貯金もできるようになりました。返済額が減ったおかげで、新たな借入をしなくても生活できるようになったのが一番の変化です。」

司法書士からのコメント

このケースは典型的な任意整理の成功例です。毎月の返済額が半減したことで生活にゆとりが生まれ、新たな借入をせずに済むようになりました。特に重要なのは、将来発生する利息約65万円がカットされたことです。これにより、支払った金額がすべて元金返済に充てられるため、確実に借金を減らしていくことができます。

事例2:過払い金による借金の大幅減額

| 依頼者 | Bさん(40代・男性・自営業) |

|---|---|

| 借入状況 | 借入先:5社(消費者金融3社、銀行カードローン2社) 借入総額:約230万円 毎月の返済額:合計約12万円 |

| 借入の経緯 | 事業資金の補填、生活費 |

| 問題点 | ・事業の売上減少で返済が厳しくなっていた ・複数社からの督促に精神的に追い詰められていた ・15年以上前から借入と返済を繰り返していた |

任意整理の結果

| 過払い金の発見 | 消費者金融2社から合計約120万円の過払い金が判明 |

|---|---|

| 整理後の借入総額 | 約110万円(過払い金との相殺後) |

| 整理後の毎月の返済額 | 合計約3.7万円 |

| 返済期間 | 3年(36回払い) |

| 減額された総額 | 元金:約120万円(過払い金による減額) 将来利息:約80万円 |

Bさんの声

「長年借金を抱えていましたが、過払い金があるとは思いもしませんでした。引き直し計算をしてもらったところ、思いがけず大きな過払い金が見つかり、借金が半分以下に減りました。毎月の返済額も12万円から3.7万円と大幅に減って、事業に集中できるようになりました。何より、毎日のように来ていた督促の電話が止まったことで、精神的に楽になりました。」

司法書士からのコメント

このケースでは、2010年6月以前から取引のあった消費者金融との間に大きな過払い金があることが判明しました。過払い金は現金での返還も可能ですが、このケースでは他社の借金と相殺することで、総債務額を大幅に減額することができました。任意整理と過払い金返還請求を組み合わせることで、より効果的な借金問題の解決が可能になる好例です。

事例3:多重債務からの解放

| 依頼者 | Cさん(50代・男性・会社員) |

|---|---|

| 借入状況 | 借入先:7社(消費者金融4社、クレジットカード会社2社、銀行1社) 借入総額:約280万円 毎月の返済額:合計約15万円 |

| 借入の経緯 | 医療費、子どもの教育費、生活費の補填 |

| 問題点 | ・借入件数が多く、返済日の管理が困難 ・一部の返済が遅れ、延滞損害金が発生 ・家族に借金を知られたくないという強い希望があった |

任意整理の結果

| 整理後の借入総額 | 約280万円(元金は変わらず) |

|---|---|

| 整理後の毎月の返済額 | 合計約7万円(各社1万円前後) |

| 返済期間 | 4年(48回払い) |

| カットされた金額 | 将来利息:約110万円 遅延損害金:約15万円 |

Cさんの声

「7社もの借金があり、毎月の返済日を管理するだけでも大変でした。遅れると督促の電話がかかってきて、家族に知られないかヒヤヒヤする日々でした。任意整理後は毎月の返済額が半分以下になり、返済もまとめて司法書士事務所を通じて行うようになり、大変助かっています。なにより、家族に知られずに問題を解決できたことが一番の安心です。」

司法書士からのコメント

このケースは複数の貸金業者から借り入れている多重債務の典型例です。借入件数が多いと返済日の管理が困難になり、うっかり返済が遅れて遅延損害金が発生するという悪循環に陥りがちです。任意整理によって将来利息と遅延損害金がカットされ、さらに返済を一本化したことで管理が容易になりました。家族に知られたくないという希望も尊重し、書類のやり取りなどに配慮することで、円満に解決できました。

事例4:若年層の早期解決

| 依頼者 | Dさん(20代・女性・派遣社員) |

|---|---|

| 借入状況 | 借入先:3社(消費者金融2社、クレジットカード会社1社) 借入総額:約85万円 毎月の返済額:合計約4万円 |

| 借入の経緯 | 失業期間中の生活費、交際費 |

| 問題点 | ・派遣社員のため収入が不安定 ・最低限の返済では元金がなかなか減らない ・将来的な結婚や住宅購入を考えると早期解決が必要 |

任意整理の結果

| 整理後の借入総額 | 約85万円(元金は変わらず) |

|---|---|

| 整理後の毎月の返済額 | 合計約2.5万円 |

| 返済期間 | 3年(36回払い) |

| カットされた将来利息 | 約35万円 |

Dさんの声

「若いうちに借金問題を解決しておきたいと思い、任意整理を決断しました。毎月の返済額が4万円から2.5万円に減り、収入が不安定な時期でも返済を続けられています。任意整理後はブラックリストに載りましたが、5年後には回復するので、その頃には結婚や住宅購入も視野に入れられると思うと前向きになれました。早めに専門家に相談して本当に良かったです。」

司法書士からのコメント

このケースは若いうちに借金問題を解決した好例です。若年層は収入が不安定な場合が多いため、早めに返済計画を見直すことが重要です。任意整理によって将来利息がカットされ、毎月の返済額が無理のない範囲に収まったことで、確実に完済を目指せるようになりました。信用情報の回復にも時間がかかることを考えると、若いうちの任意整理は将来設計の面でもメリットがあります。

任意整理成功の共通ポイント

これらの事例から、任意整理が成功するための共通ポイントを見てみましょう。

早めの相談・決断

借金問題は早期発見、早期解決が重要です。返済が滞ったり、自転車操業状態に陥ったりする前に、専門家に相談することで、より柔軟な解決策を見つけやすくなります。特に長期にわたる取引がある場合は、過払い金が発生している可能性もあるため、専門家のチェックを受けることをおすすめします。

計画的な返済の実行

任意整理後は、和解契約に基づいた計画的な返済を続けることが重要です。毎月の返済額が減り、無理なく返済できるようになっても、油断せずに確実に返済を続けることが完済への道です。返済が滞ると一括請求などのリスクがあるため、返済日や返済額の管理をしっかり行いましょう。

生活習慣の見直し

任意整理は単に借金を減らすだけではなく、これまでの金銭管理を見直す良い機会です。収入と支出のバランスを見直し、無理なく生活できる習慣を身につけることで、再び借金に頼らない生活を目指しましょう。実際に多くの方が任意整理をきっかけに家計管理を見直し、健全な金銭感覚を身につけています。

任意整理は単なる借金減額の手続きではなく、借金問題の根本的な解決と健全な金銭管理習慣の確立を目指すものです。上記の事例のように、適切な方法で任意整理を行えば、借金の返済負担を大幅に軽減し、新たな生活をスタートさせることができます。

よくある質問(FAQ)

任意整理に関してよく寄せられる質問とその回答をまとめました。借金問題の解決に向けて参考にしてください。

法律上は自分で貸金業者と交渉して任意整理することも可能です。しかし、実際には以下のような難しさがあります。

・貸金業者との交渉が難航しやすい

・専門的な法律知識が必要

・取引履歴の請求や引き直し計算が複雑

・手続き中も督促が続く

また、弁護士や司法書士に依頼すると受任通知により督促がストップするというメリットがあります。結果的に適切な和解条件を引き出せる可能性が高く、精神的な負担も軽減できることから、専門家への依頼をおすすめします。

任意整理を行っても、基本的に家族や職場に知られることはありません。任意整理は自己破産と異なり官報に掲載されず、裁判所を通さない手続きのため、積極的に調べない限り第三者が知ることはないのです。

弁護士や司法書士に依頼すれば、貸金業者からの連絡はすべて専門家が受けるため、自宅や職場に連絡が来ることもなくなります。書類の送付先も指定できるので、家族に知られる心配もありません。

ただし、家族が連帯保証人になっている場合は、その借金については任意整理の対象から外すなどの配慮が必要です。

任意整理の費用は事務所によって異なりますが、一般的に以下のような費用がかかります。

・着手金:2~5万円程度/1社

・基本報酬:0~3万円程度/1社

・解決報酬:2~5万円程度/1社

・減額報酬:減額された金額の10~20%程度

例えば3社を任意整理する場合、総額で20~40万円程度の費用が目安となります。多くの事務所では分割払いに対応しているため、一度に支払うことが難しい場合でも安心して依頼することができます。

また、初回相談は無料で受け付けている事務所も多いので、まずは気軽に相談してみることをおすすめします。

車のローンを任意整理すると、ローン契約の種類によって対応が異なります。

・所有権留保付ローンの場合:完済するまで車の所有権は販売会社やローン会社にあるため、任意整理すると車が引き上げられる可能性が高いです。

・通常のローン(完済前から所有権が自分にある場合):基本的に車を引き上げられることはありません。

車を手放したくない場合は、そのローンだけ任意整理の対象から外すことも可能です。ただし、その場合はそのローンの返済は従来通り続ける必要があります。

車が生活や仕事に必要な場合は、この点を司法書士や弁護士に事前に相談し、最適な方法を検討することをおすすめします。

任意整理後は信用情報機関に事故情報が登録され(いわゆるブラックリスト状態)、その期間中は基本的にクレジットカードの審査に通りません。事故情報の登録期間は一般的に以下のとおりです。

・日本信用情報機構(JICC):契約終了から5年間

・CIC(割賦販売法に基づく指定信用情報機関):契約終了から5年間

・全国銀行個人信用情報センター:契約終了から5~7年間

つまり、任意整理の完済から約5年経過すれば、クレジットカードの審査に通る可能性が高くなると考えられます。ただし、その間もデビットカードやプリペイドカードは利用可能ですので、日常生活に大きな支障はありません。

既に契約している住宅ローンには原則として影響ありません。しかし、任意整理後に新たに住宅ローンを組む場合は、信用情報に事故情報が登録されている間(約5~7年間)は審査に通りにくくなります。

住宅購入を検討している場合は、以下のような対応を考慮するとよいでしょう。

・任意整理の完済から5~7年程度待ってから住宅ローンを申請する

・配偶者名義でローンを組む(配偶者の信用情報に問題がない場合)

・住宅金融支援機構(旧住宅金融公庫)のフラット35など、比較的審査が通りやすい住宅ローンを検討する

・頭金を多めに用意して借入額を抑える

住宅購入は人生の中でも大きな買い物です。無理のない計画で進めることが大切です。

専業主婦(主夫)でも任意整理は可能です。ただし、自分の収入で返済していく必要があるため、以下のような条件を満たす必要があります。

・配偶者に安定した収入があり、家計全体として返済能力がある

・パートやアルバイトなどの収入がある

・任意整理後に就労する予定がある

また、配偶者の収入で返済する場合、配偶者の協力が必要になります。配偶者に借金の事実を知られたくない場合は、その点も含めて司法書士や弁護士に相談することをおすすめします。

任意整理中の引っ越しや転職は基本的に問題ありません。ただし、以下の点に注意が必要です。

・引っ越しの場合:司法書士や弁護士、および貸金業者に新住所を連絡する

・転職の場合:収入が大幅に減少すると返済計画に影響する可能性があるため、事前に司法書士や弁護士に相談する

特に返済中の場合は、返済が滞らないよう口座振替などの手続きも忘れずに行いましょう。引っ越しや転職が決まったら、早めに依頼した司法書士や弁護士に相談することをおすすめします。

任意整理後の借金を一括返済することは可能です。予想外の収入があった場合や、経済状況が好転した場合などに、残りの借金を一括で返済することで、早期に借金問題を完全に解決できます。

一括返済をする場合は、以下の手順で進めるとよいでしょう。

1. 依頼した司法書士や弁護士に一括返済の意向を伝える

2. 司法書士や弁護士が貸金業者と連絡を取り、一括返済の金額を確認する

3. 確認された金額を支払う

なお、一括返済したからといって、すぐに信用情報が回復するわけではありません。信用情報の回復には、和解成立または完済から約5~7年かかることを覚えておきましょう。

任意整理と自己破産のどちらを選ぶかは、以下のような点を考慮して判断するとよいでしょう。

任意整理が向いている人

・3~5年で元金を返済できる収入がある

・一部の借金だけを整理したい(車のローンなど残したい借金がある)

・財産を手放したくない

・自己破産のデメリット(職業制限など)を避けたい

自己破産が向いている人

・借金が多額で到底返済できる見込みがない

・収入が少ない、または不安定

・病気や高齢などで今後の収入増加が見込めない

・手放しても問題ない程度の財産しか持っていない

判断が難しい場合は、弁護士や司法書士に相談することをおすすめします。無料相談を利用して、自分の状況に合った最適な方法を専門家と一緒に検討しましょう。

任意整理に関する質問は多岐にわたりますが、基本的には個々の状況によって最適な解決方法が異なります。不安や疑問がある場合は、まずは専門家である司法書士や弁護士に相談することをおすすめします。当事務所でも任意整理に関する相談は無料で受け付けていますので、お気軽にご相談ください。

まとめ:返済状況に応じた最適な解決方法

借金問題の解決方法は、借入額や収入状況、返済能力によって異なります。ここでは、返済状況に応じた最適な解決方法をまとめ、適切な債務整理の選び方について解説します。

返済状況別の最適な解決方法

借金の返済状況によって、最適な解決方法は以下のように分かれます。

毎月の返済は何とかできているが、元金が減らない場合

毎月の返済は滞りなく行えているものの、高金利のため元金がなかなか減らないというケースでは、任意整理が最適な解決方法です。将来利息をカットすることで、支払いがすべて元金返済に充てられるようになり、確実に借金を減らしていくことができます。

この状況では、以下のメリットが特に重要です。

- 将来利息のカットにより、確実に元金を減らせる

- 返済能力がある程度あるため、和解交渉がスムーズに進みやすい

- 比較的早期の段階で対応できるため、精神的・経済的な負担が少ない

返済が滞りがちで、督促が来ている場合

毎月の返済が厳しく、時々滞納してしまう、または督促を受けているケースでは、早急に任意整理を検討すべき状況です。このままでは延滞損害金が発生し、さらに状況が悪化する恐れがあります。

この状況では、以下のポイントに注目すべきです。

- 弁護士・司法書士に依頼することで、即日で督促がストップする

- 返済期間の延長や毎月の返済額減額により、無理なく返済できる計画を立てられる

- 延滞損害金のカットも交渉できる可能性がある

複数の借入先から借りている多重債務の場合

複数の消費者金融やクレジットカード会社から借り入れをしている多重債務状態の場合は、任意整理による一本化が効果的です。特に「返済のために別の借入先から借りる」という状況に陥っている場合は、早急に対応が必要です。

多重債務の場合、以下のメリットが重要になります。

- すべての借入先の将来利息がカットされる

- 返済日や返済額の管理が容易になる

- 返済額の総額が減り、計画的な返済が可能になる

借金が多額で、収入では到底返済できない場合

借金額が年収の3倍を超えるなど、返済能力を大きく上回る借金を抱えている場合は、任意整理ではなく個人再生や自己破産を検討すべきです。任意整理では元金自体は減額されないため、根本的な解決にならない可能性があります。

このような状況では、以下の選択肢を考慮しましょう。

- 個人再生:借金を約5分の1に減額できる(住宅ローン特則もあり)

- 自己破産:借金が免除される(ただし財産は処分される)

過去に高金利での取引履歴がある場合

2010年6月以前から消費者金融やクレジットカード会社との取引がある場合は、過払い金が発生している可能性があります。この場合、任意整理と合わせて過払い金返還請求を行うことで、元金自体も減額できる可能性があります。

過払い金がある場合、以下のメリットが期待できます。

- 借金総額の減額(過払い金との相殺)

- 過払い金が借金額を上回れば、現金での返還も可能

- 将来利息と合わせて、総返済額が大幅に減少

適切な債務整理の選び方

債務整理の方法を選ぶ際の判断基準をまとめました。自分の状況に合った最適な方法を選ぶための参考にしてください。

| 債務整理の種類 | 向いている人 | メリット・デメリット |

|---|---|---|

| 任意整理 | ・3~5年で元金を返済できる収入がある人 ・一部の貸金業者だけを整理したい人 ・財産を手放したくない人 |

○将来利息のカット ○手続きが比較的簡単 ○財産を失わない ×元金は基本的に減らない ×ブラックリストに載る |

| 個人再生 | ・返済能力はあるが借金が多額の人 ・住宅ローンがあり家を残したい人 ・安定した収入がある人 |

○借金が5分の1程度に減額 ○住宅を残せる可能性がある ×手続きが複雑 ×費用が高め ×ブラックリストに載る |

| 自己破産 | ・返済能力がない人 ・借金が非常に多額の人 ・財産が少ない人 ・高齢者や病気で働けない人 |

○借金が免除される ○精神的に楽になる ×財産を失う ×職業制限がある ×ブラックリストに載る |

基本的には、まず任意整理を検討し、それでも解決が難しい場合に個人再生や自己破産を検討するという流れが一般的です。どの方法が自分に合っているか迷う場合は、専門家に相談して最適な解決方法を一緒に考えることをおすすめします。

借金問題解決の第一歩

借金問題を解決するための第一歩は、「問題から目を背けない」ことです。多くの方が借金問題を抱えながらも、「なんとかなるだろう」と先送りにしてしまいがちですが、それによって状況が悪化することもあります。

借金問題は早期発見・早期解決が鉄則です。少しでも返済に不安を感じたら、まずは専門家に相談しましょう。初回相談は無料で受け付けている事務所も多く、気軽に相談できます。

当事務所では、借金でお悩みの方に対して、親身になって相談に応じています。ご相談者様の状況をしっかりとヒアリングした上で、最適な解決方法をご提案します。任意整理によって将来利息をカットし、毎月の返済を無理のない金額に減額することで、多くの方が借金問題を解決してきた実績があります。

借金問題は一人で抱え込まずに、専門家である司法書士や弁護士に相談することで解決の糸口が見つかります。まずは無料相談をご利用いただき、あなたの借金問題解決の第一歩を踏み出しましょう。

債務整理・借金減額は無料相談をご利用ください。