アイフルの借金は債務整理できる?対応状況や手続きの流れ【2024年】

「アイフルの借金は債務整理できる?」「アイフルを任意整理するデメリットないの?」と相談されることがよくあります。

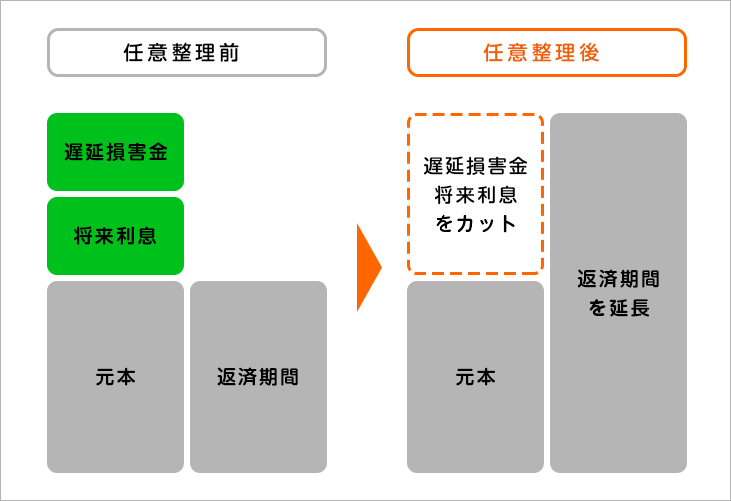

任意整理にはデメリットがありますが、アイフルを返済することがむずかしくなってしまった場合、任意整理することで利息をカットして毎月の返済額を減らすことができて、それでも返済がむずかしい場合は返済期間を3~5年に延ばすことで毎月の返済額をさらに減らすことができます。

もし任意整理することで過払い金があることがわかれば、過払い金で借り入れをより減額することや、借り入れをゼロにすることができて、過払い金が借り入れより多ければ、その分の過払い金を現金として取り戻すことも可能です。

どうしてもデメリットが心配な方は、杉山事務所に相談いただければデメリットへの対策方法や、相談者様に最適な解決方法をお伝えしていますので、お気軽に無料相談をご利用ください。

アイフルの任意整理もくじ(メニュー)

アイフルの借金減額ができる任意整理について

任意整理は、債務者と債権者(アイフル)が協議して返済条件を見直す債務整理の一種です。将来の利息カットや返済期間の延長により、今後の返済計画を見直す手続きです。

個人でも交渉は可能ですが、アイフルの同意が必要で断られるケースもあるので、司法書士や弁護士などの専門家への依頼をおすすめします。専門家に依頼すると費用は発生しますが、介入時点でアイフルへの返済が停止し、取り立てや連絡が法的に禁止されるため、生活再建のいい機会となります。

ただし、任意整理にはブラックリストに載る、アイフルが利用できなくなる、完済後も一定期間新規借入が困難になるなどのデメリットもあります。

アイフルに対する任意整理は借金問題解決の有効な手段ですが、長期的影響も考慮が必要です。杉山事務所はアイフルとの任意整理の実績が豊富にあります。相談料は無料なので、アイフルの借金でお悩みの方はお気軽にご相談ください。

アイフルの任意整理における対応状況

アイフルは任意整理に対して柔軟に対応してくれる

アイフルで任意整理の交渉については、現在スムーズに応じてくれます。

債務者の希望にもできる限り配慮してくれ、任意整理をしやすい業者といえます。

しかし、和解条件は大手消費者金融よりも資金が少ないので難しくなっています。

将来利息を要求される場合もある

将来利息とは、和解後に発生する利息のことで、取引期間が短い場合、将来利息を求められる可能性があります。

将来利息や遅延損害金は免除されない

アイフルとの取引した期間が短いと、将来利息を要求されることがあります。将来利息とは、和解した後に借金残高に対して発生する利息のことをいいます。

任意整理の手続きをおこなった場合、債権者に対して将来利息をカットしてもらえるように交渉をおこなうことがあります。

しかし、アイフルとの取引期間が1年未満の場合、将来利息を要求されるケースが増加しています。

大手消費者金融は、この将来利息を要求するのが一般的になってきています。

また、支払いを滞納したときに発生する損害金(遅延損害金)も免除されません。

アイフル以外の大手消費者金融業者も同様です。

アイフルとの任意整理を成功させる方法

早期和解できるように進める

アイフルと任意整理の手続きおこなった場合、遅延損害金はカットされない可能性が高く和解成立するまでの期間が長くなってしまうと、返済額が増えてしまいます。

遅延損害金の利率は高く設定されており、アイフルでは年20%程度となっています。少しでも返済額を減らしたいのであれば、和解成立までのスピードを上げることが重要になってきます。

交渉を有利に進めるには頭金を用意する

任意整理でおこなう交渉において、頭金を用意することで交渉を有利に進めることができます。頭金を支払うと借金総額も少なくなるので、和解条件を緩和してもらえる可能性が高まります。

杉山事務所を通して交渉してもらう

アイフルとの任意整理は自分で手続きを進めることも可能ですが、法律や交渉に強い司法書士や弁護士などの専門家に依頼した方が、交渉を有利に進めることができます。

また、自分で交渉をおこなった場合、不利な和解案を出されてしまったりする可能性もあり、債務整理についての知識がないと損をしてしまう可能性も高まります。

アイフルの任意整理のデメリットやリスクとメリット

- デメリット

- ブラックリストにのる

- アイフルが利用できなくなる

- メリット

- 今後支払う利息を減らす、または、利息をゼロにする

- 過払い金で借金がゼロになることもある

- 返済期間をのばすことができる

- 督促がストップ

アイフルに任意整理をした場合のデメリットやリスク

アイフルで任意整理をすると様々なメリットもあり、ひとつは将来利息や経過利息をカットしてもらうことで毎月の返済額を減らすことができます。

経過利息とは、任意整理の受任通知を送付してからアイフルとの交渉によって和解が成立する間に発生する利息のことで、一方、将来利息はアイフルとの和解成立から完済するまでの間に発生する利息をカットできるのです。

それでも返済が苦しい場合は、返済期間を3~5年に延ばして、毎月の返済額をさらに減らすことができます。

アイフルで過払い金が発生した場合、過払い金請求をすることができます。

返還された過払い金を使って元本を減らすことができるほか、過払い金のほうが多ければ借金が0円になるケースもあり、余った過払い金は手元に返ってきます。

さらに無理なく返済ができるよう月々の返済額・分割回数を見直すことができるので、生活がラクになるというメリットもあります。

収支のバランスを見直して生活を再建することが可能です。

他にも弁護士や司法書士に任意整理を依頼すれば、取立てや督促がすぐに止まるので、督促におびえる必要がなくなります。

アイフルに任意整理をした場合のメリット

アイフルに任意整理をするといくつかのデメリットが生じます。

ひとつは任意整理した事実が信用情報機関に登録され、完済後5年の間はアイフルをはじめとする貸金業者から新たな借入れができなくなります。

世間一般で「ブラックリストにのる」といわれる状態がこれにあたります。

信用情報機関とは銀行や消費者金融、クレジットカード会社など多くの金融業者が加盟している顧客の情報データベースで、加盟している貸金業者はいつでもそのデータベースを閲覧できるようになっています。

また信用情報機関に任意整理をおこなったという情報が登録されると向こう5年間はクレジットカードの作成ができなくなってしまうというデメリットもあります。

クレジットカードを頻繁に利用する人にとっては不便かもしれません。

他にも住宅や車などのローンを組むこともむずかしくなります。

ただし、信用情報機関に登録されている情報は本人以外が閲覧することはできないので、任意整理が家族や勤務先など周囲に知られることはありません。

ブラックリストと聞くとマイナスイメージばかり先行してしまいがちですが、悪いことばかりではありません。

もうこれ以上、新たな借金を増やすことができなくなることは、収支を見直して生活を立て直す絶好のチャンスです。

ローンを組めないことやクレジットカードが使えないデメリットよりも、月々の借金返済がラクになることや、完済へのめどが立つことのメリットのほうが大きいと思いませんか?

これを機に、現金払いの生活に切り替えて、借金と無縁になりましょう。

アイフルの任意整理の手続きの流れと期間

アイフルの任意整理にかかる期間

任意整理は裁判所を介せずにおこなう交渉なので、明確なスケジュールや期間が決められているわけでありません。

過払い金が発生していてアイフルに過払い金請求をした場合は、和解が成立するまでに早くて1~2ヶ月程度、過払い金の入金は半年程かかるのが平均的です。

アイフルへ任意整理をする手続きの流れ

任意整理をおこなう際は、まずアイフルからの借入額を専門家に伝えます。

その際、アイフル利用時のカードや契約書、明細書がなくても問題ありません。

依頼を受けた専門家は、受任通知書(任意整理の依頼を受け、介入する旨を記したもの)を債権者であるアイフルに送ります。

それと同時に、ご相談者がいつからアイフルに借り入れがあって、いついくら返済していたかがわかる取引履歴の開示請求をします。

受任通知書がアイフルに届くと、取り立て行為が完全にストップするのでひとまず安心できるでしょう。

その後、送られてきた取引履歴を元に債務額(借金額)を算出します。

過払い金が発生していた場合、返還請求をおこない、借金が0になる可能性もありますが、残金があった場合は将来の利息をカットし、残った元金をどのように返済していくかを交渉します。

アイフルが和解に応じれば、晴れて任意整理の手続きは完了となります。

返済計画に沿って返済がスタートします。

この一連の流れがアイフルへの任意整理の手続きとなります。

専門家が直接アイフルとやり取りをしてくれるため、依頼者は一切顔を合わせることはありません。

専門家の事務所から数回の連絡がありますが、相談時や契約時、書類提出時など以外は事務所に出向くことはあまりないでしょう。

アイフルとの任意整理が難しいときの対処法

個人再生をする

任意整理をしても、返済可能な金額にならないのであれば、個人再生の手続きを選択することも一つの手段です。

個人再生の手続きでは、債務残高の1/5~1/10まで減額することができ、完済しやすくなります。

しかし、個人再生には以下のデメリットも存在するので、個人再生を検討する際にはご注意ください。

- 保証人を付けている借金も個人再生の対象になる。

- 収入が安定していることを証明しなければいけない。

- 資産がある場合、返済額が増えてしまう可能性がある。

自己破産をする

収入がまったく無かったり、個人再生をしたとしても返済できる可能性が低い場合は、自己破産の手続きを進めることが考えられます。

自己破産とは、裁判所に申し立てることによって認められると、全ての借金を0にすることができる手続きです。

しかし、自己破産でのデメリットは多く、裁判所で認められない場合も少なくありません

自己破産の手続きを検討している場合は、以下のデメリットに注意してください。

- 一定額が超えてしまう財産は全て返済に充てられる。

- 借金をした理由が、ギャンブルや浪費の場合認められない場合がある。

- 保証人を付けている借金も自己破産の対象になる。

- 自己破産の手続きをおこなうと、一定の資格や職業に就けなくなる。

アイフルについて

アイフル株式会社は、1967年に創業した日本の独立系消費者金融会社です。本社を京都府京都市下京区に置き、消費者金融事業を中心に、クレジットカード事業、事業者金融事業など、幅広い金融サービスを提供しています。

アイフルの特徴は、メガバンクを親会社に持たない独立系企業であることです。この点が、三菱UFJフィナンシャルグループ傘下のアコムや、三井住友フィナンシャルグループ傘下のSMBCコンシューマーファイナンスとは異なります。

社名の由来は、Affection(愛情)、Improvement(進歩)、Faithfulness(信頼)、Unity(結束)、Liveliness(活気)の頭文字を組み合わせたものです。これらの言葉は、同社の企業理念を表しています。

アイフルは独自のスコアリングシステムによる与信ノウハウを持ち、かつてはチワワを起用したテレビCMで知名度を上げ、業績を伸ばしていました。しかし、2000年代半ばには強引な営業活動や取り立て問題が社会問題化し、2006年には全店舗に業務停止命令が出されるなど、厳しい局面を迎えました。この時期、多重債務問題が顕在化し、債務整理や自己破産の増加が社会問題となりました。

その後、貸金業法改正によるグレーゾーン金利の廃止や上限金利の引き下げなどの影響を受け、経営環境は一層厳しくなりました。2009年には事業再生ADR(裁判外紛争解決手続)を申請し、私的整理による再建を図りました。この過程で、過払い金返還請求や債務整理に関する問題にも直面しました。

2010年代には経営再建に取り組み、2015年には金融機関からの融資の前倒し返済を完了し、金融支援が終了しました。この間、債務者の返済能力に応じた適切な与信管理や、債務整理に関する相談窓口の設置など、責任ある貸付に向けた取り組みを強化しています。

現在、アイフルグループの中核企業として、子会社にクレジットカード会社のライフカードや、事業者向け金融のアイフルビジネスファイナンスを持ち、幅広い金融サービスを展開しています。また、MasterCardの発行会社でもあります。債務整理や多重債務問題への対応も含め、顧客の財務健全性を重視したサービス提供に努めています。

アイフルの歴史は、日本の消費者金融業界の変遷を如実に反映しており、規制強化や社会環境の変化、債務整理問題に対応しながら、事業モデルの転換と経営再建を進めてきた企業として注目されています。今後も、顧客ニーズの変化やフィンテックの進展に対応しつつ、債務者保護と健全な金融サービスの両立を図りながら、総合金融サービス企業としての地位を確立していくことが期待されています。

| 商号 | アイフル株式会社 |

|---|---|

| 本社所在地 | 京都府京都市下京区高砂町381-1 |

| 貸金業者登録番号 | 近畿財務局長(14)第00218号 |

| 代表者 | 代表取締役社長 福田 光秀 |

| 電話番号 | 075-201-2000 |

| 資本金 | 940億2,800万円 |

| 設立 | 1978年2月 |

| 事業内容 | 消費者金融事業、事業者金融事業、信用保証事業 |

まとめ

任意整理とは、債務整理の1つで、司法書士や弁護士が将来利息のカットや返済計画の見直し、過払い金請求などの交渉することにより、毎月の返済金額を減らすことができる手続きです。

アイフルの月々の返済が困難になった時が、任意整理のタイミングです。アイフルの借金を任意整理すると、一定期間は借入れやクレジットカードの利用ができなくなります。

しかし、返済のために新たな借金を繰り返して自転車操業をしているような場合、ずっと悪循環が続くことになります 一日でも早く任意整理して悪循環をリセットすることをおすすめします。

司法書士法人杉山事務所では、債務整理の相談をメインに承っており、設立以来多くの借金問題を解決してきました。 借金のお悩みは一人で悩まず、杉山事務所の無料相談をご利用ください。

債務整理・借金減額は無料相談をご利用ください。