CFJの借金は債務整理できる?

対応状況や手続きの流れ【2025年】

杉山事務所には「CFJの借金は債務整理できますか?」「CFJの任意整理をした場合デメリットはありますか?」というご質問をよくいただきます。

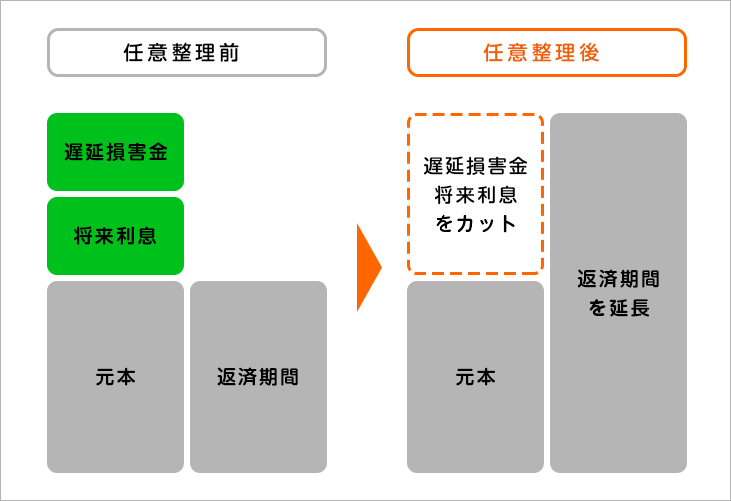

CFJに限らず任意整理をした場合はデメリットがあります。しかし、現在返済が苦しい方は任意整理をすることで将来利息のカットや、返済期間の延長などをしてもらうことができ、毎月の返済額を減額することができます。

このページでは、CFJの任意整理の方法や手順、メリット・デメリットなどをまとめています。現在、CFJの任意整理をご検討中の方は参考にしてください。

CFJの任意整理について

任意整理は債務整理のひとつで、裁判所を通さずに直接CFJと交渉をし、将来利息のカットや返済期間の延長をしてもらう手続きです。

自己破産や個人再生などの債務整理は、裁判所を利用するので手間や時間がかかってしまうのに対し、任意整理は裁判所を利用しないので比較的簡単におこなうことができます。

複数の貸金業者から借り入れをしている場合は、個人の裁量で債権者を選べるので、住宅ローンや車のローンなど特定の債権者を債務整理から外すことができます。

任意整理後は、利息をカットしてもらうことができるので元金のみの返済になり、返済期間も延長されます。毎月の負担を減らすことができるので生活に余裕を持つことができます。

CFJの任意整理の条件や基準とは

任意整理は債務者と債権者(CFJ)と直接交渉をする手続きなので、一定の条件はありませんが、CFJが任意整理に応じない場合はおこなうことができません。

任意整理に応じてもらえないケースとして、支払い能力がない場合や任意整理をしても5年程度で完済できない場合などがあります。この場合は、そもそも任意整理では解決ができないケースなので、自己破産や個人再生など他の債務整理を検討する必要があります。

CFJの任意整理では、返済期間を原則2年(24回払い)まで延ばしてもらうことができます。債務者の状況によっては2年以上の延長に応じてもらえる可能性もあります。

将来利息のカットについては基本的には応じてもらえますが、「借入期間が極端に短い」「取引の開始時点から利息制限法内の借り入れ」「延滞が長期間」これらの場合は、経過利息を求められるケースもあります。

CFJの任意整理のデメリットやリスクとメリット

- デメリット

- ブラックリストにのる

- CFJが利用できなくなる

- メリット

- 今後支払う利息を減らす、または、利息をゼロにする

- 過払い金で借金がゼロになることもある

- 返済期間をのばすことができる

- 返済・督促がストップ

CFJに任意整理をした場合のデメリットやリスク

CFJの任意整理をおこなうと「ブラックリストにのる」「CFJを利用できなくなる」などのデメリットがあります。

この中でも特に注意したいデメリットはブラックリストにのることです。任意整理をはじめ債務整理をおこなうと信用情報機関に債務整理をしたという事故情報が登録されます。この状態のことをブラックリストにのるといいます。

信用情報機関に登録されている情報は各貸金業者が閲覧することができるので、CFJ以外の貸金業者からの新規の借り入れや、ローンを組むことが難しくなります。

信用情報機関の事故情報は、任意整理後に完済してから5年程度で削除されます。削除された後は、新規の借り入れや、ローンを組むことができるようになります。

しかし、任意整理をおこなった貸金業者の利用はブラックリストが削除された後もできません。CFJも同様に任意整理をおこなうと今後CFJの利用ができなくなります。これはブラックリストとは別に貸金業者が独自にリストを作成しているからです。

CFJに任意整理をした場合のメリット

CFJの任意整理の最大のメリットは、将来利息のカットや返済期間を延長できることです。将来利息がカットされることで全体の返済金額を減らすことができ、返済期間を延長することで毎月の返済額を抑えることができます。

さらに、司法書士や弁護士などの専門家に依頼すると、「返済がストップする」「督促が止まる」「すべての手続きをおこなってもらえる」などのメリットがあります。

現在、毎月の返済がギリギリの方は、専門家に依頼をして任意整理をするだけで、手続きが終わるまでの間、返済や督促がストップするので、生活に余裕を持つことができます。

また、専門家に依頼するとCFJの過払い金の調査も同時でおこなってもらえます。過払い金が発生していればCFJの借金を減額することができます。

CFJの任意整理の手続きの流れと期間

CFJの任意整理にかかる期間

CFJの任意整理にかかる期間は、3ヶ月~半年程度で終わることが多いです。

ただし、上記の数字はあくまでも目安です。任意整理はCFJと直接交渉をする手続きなので、債務者の借り入れ状況や依頼した事務所の交渉力などにより期間が変わります。うまく交渉ができないと半年以上かかる場合もあります。

杉山事務所のCFJの任意整理の流れ

CFJの任意整理をご検討中の方は、杉山事務所の無料相談をご利用ください。ご相談の際に、詳しくお悩みをお伺いし、最適な解決方法をご提案いたします。

相談後、杉山事務所に正式に依頼をいただけたら、今後のCFJとのやり取りは当事務所がおこないます。まず、CFJに対して受任通知を送ります。受任通知を送ることで、CFJの返済はストップし、督促も止まります。

受任通知を送るのと同時に、CFJから取引履歴を取り寄せます。取引履歴にはCFJとのこれまでの取引内容が記載されています。取引履歴をもとに過払い金が発生していないか確認をおこない、過払い金が発生している場合はCFJの借金に充て、現在の債務残高を確定します。

過払い金が借金以上あった場合は、CFJに対して過払い金請求をすることで、手元にお金を取り戻します。この場合は任意整理をする必要がなくなります。

過払い金がない場合や過払い金よりも借金の方が多い場合は、CFJに対して任意整理をおこない直接交渉をします。将来利息のカットや返済期間の延長など、少しでも依頼者の負担が減るように交渉を進めます。

交渉の結果、CFJの合意が得られた段階で合意書を作成し、任意整理の手続きが終了となります。ただし、任意整理の場合は、手続きが終わった後も返済が続きますので完済するまでは本当の終わりではありません。

CFJの任意整理の司法書士・弁護士を選ぶポイント

任意整理の実績が多数ある、債務整理に特化した事務所を選ぶ

CFJの任意整理をする場合、必ず債務整理に特化した事務所を選ぶようにしてください。司法書士や弁護士はそれぞれ得意としている業務があります。

例えば、「A事務所は不動産登記に強い」「B事務所は相続に強い」「C事務所は債務整理に強い」など、事務所によって得意としている業務が異なります。任意整理を依頼する場合は、債務整理に強いC事務所に依頼することでスピーディーに対応してもらうことができます。

また、任意整理はCFJと直接交渉をするので専門家の交渉力があるかないかで、依頼者の利益が大きく変動します。このことからも任意整理は必ず債務整理に特化した事務所に依頼してください。

依頼前に費用体系・支払い方法を確認する

任意整理を専門家に依頼する場合にかかる費用は、事務所ごとに設定しているので事務所によって異なります。事務所の中には後から高額の費用を請求したり、聞きなれない専門用語を使って手数料を上乗せしてくる悪徳な事務所も存在するので、必ず費用の確認をしてください。

また、費用の分割払いや後払いができるかも確認してください。分割払いや後払いができれば、毎月の返済額を増やすことなく費用と借金を返していくことができます。

参考に杉山事務所にCFJの任意整理をご依頼いただく場合の費用は以下のとおりです。相談料は無料で、分割払いにも対応していますのでお気軽にご相談ください。

杉山事務所のCFJの任意整理にかかる費用

| 相談料 | 基本報酬 |

|---|---|

| 無料 | 27,500円(税込)~ |

※相談者様の状況によって費用が変わります。相談時に相談者様にとって最適なプランを提案させていただきます。

CFJについて

CFJは、アメリカの金融大手シティグループの消費者金融会社の日本法人です。本社は東京都新宿区新宿6-27-30新宿イーストサイドスクエア8階にあります。

2003年1月1日にシティグループが資本参加していた消費者金融ディックファイナンス株式会社、アイク株式会社、株式会社ユニマットライフの3社が合併して誕生しました。それからタイヘイ、マルフクの債権の譲渡を受けることで規模を拡大しました。

合併後はディックやユニマットレディといったブランドで金融業務を行っていましたが、経営はうまくいかず2007年に有人店舗と無人店舗の大幅な削減、2008年に消費者金融事業の大幅な縮小、全店舗の閉鎖、2009年にユニマットレディをディックブランドに統合、2010年にディックブランドの新規貸し付けの中止と事実上の事業撤退となりました。このようにCFJの経営状態は悪化しており、現在は債権を回収する会社になっています。

| 商号 | CFJ合同会社 |

|---|---|

| 本社所在地 | 東京都新宿区新宿六丁目27-30 新宿イーストサイドスクエア8階 |

| 貸金業者登録番号 | 関東財務局長(3)第01265号(現在は撤退) |

| 代表者 | 代表取締役社長兼CEO フランシスコ・ダ・コンセイサン |

| 電話番号 | 03-6776-8200 |

CFJの債務整理でよくある質問

CFJの任意整理では、原則として2年(24回払い)まで返済期間を延長することができます。債務者の状況によっては、2年以上の延長に応じてもらえる可能性もあります。

具体的な返済期間は借入総額や収入状況によって変わりますので、詳しくは専門家にご相談ください。

CFJの任意整理にかかる期間は、通常3ヶ月~半年程度です。ただし、これはあくまでも目安となります。

債務者の借り入れ状況や依頼した事務所の交渉力などにより期間が変動し、場合によっては半年以上かかることもあります。

専門家がCFJに対して受任通知を送付した時点で、返済と督促は法律によりストップします。その後、CFJから直接の連絡や請求が来ることはありません。

なお、受任通知が到達するまでは通常の督促が続きますのでご注意ください。

CFJの任意整理をすると、信用情報機関に事故情報として登録され、完済後5年程度は他の貸金業者からの新規借り入れやローンを組むことが難しくなります。

また、CFJについては信用情報機関の記録が削除された後も、貸金業者独自のリストに基づき、再度の利用ができなくなります。

支払い能力がない場合や、任意整理をしても5年程度で完済できない場合は、CFJが任意整理に応じないことがあります。

このような場合は、自己破産や個人再生など、他の債務整理方法を検討する必要があります。

まとめ

任意整理は個人でもできる手続きですが、CFJと直接交渉するなど任意整理に慣れていないと思わぬ失敗をしてしまう可能性もあります。

ですので、任意整理をする場合はCFJの特徴をよく知っている司法書士や弁護士に依頼することをおすすめします。その際は、債務整理に精通した事務所に相談してみて信頼できる事務所か見極めることが大切です。

司法書士法人杉山事務所は、債務整理や過払い金請求などの借金問題に特化した事務所になります。ご相談は何度でも無料ですのでお気軽にご利用ください。

債務整理・借金減額は無料相談をご利用ください。