三菱UFJニコスの任意整理・借金減額に強い杉山事務所の無料相談

三菱UFJニコスの任意整理で杉山事務所が選ばれる5つの理由

-

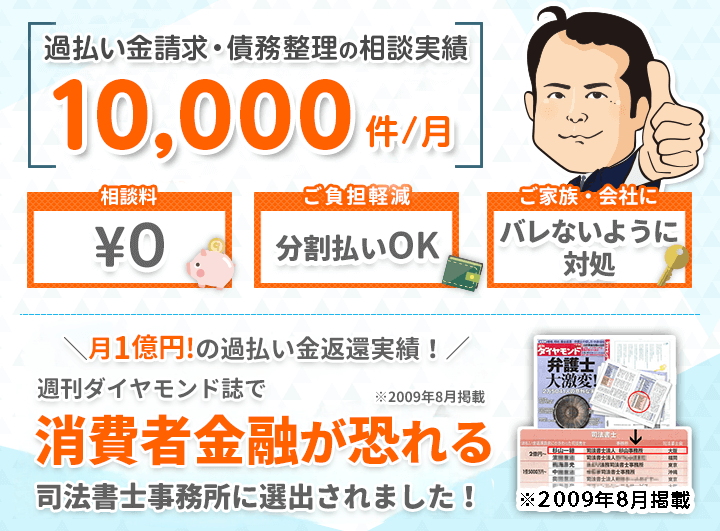

相談実績が月間10,000件以上 ※1

三菱UFJニコスなど多くの貸金業者との交渉力とノウハウ

-

消費者金融が恐れる司法書士No.1

週刊ダイヤモンド誌で選出されました。 ※2

-

相談料が0円

相談料無料、安心明朗な費用

-

無料で出張相談もOK

出張相談も無料

-

過払い金診断が無料

三菱UFJニコスの過払い金が発生しているかを無料で診断

-

※1 過払い金、債務整理含む借金問題

※2 2009年8月掲載

「三菱UFJニコスを任意整理するのにデメリットない?」と相談されることがよくあります。

任意整理にデメリットがありますが、三菱UFJニコスを返済することがどうしてもできなくなってしまった場合、任意整理することで利息をカットして毎月の返済額を減らせて、それでも返済がむずかしいければ、返済期間を3~5年に延長することで毎月の返済額をさらに減らすことができます。

任意整理して過払い金があることがわかれば、過払い金で借り入れをより減らすことや借り入れをゼロにすることができて、過払い金が借り入れより多い分は現金として取り戻すことも可能です。

どうしてもデメリットが心配な方は、杉山事務所に相談いただければデメリットの対策の仕方や、相談者様に最適な解決方法をお伝えしていますので、お気軽に無料相談をご利用ください。

- まずは三菱UFJニコスの過払い金診断(無料)

-

三菱UFJニコスの任意整理を検討中の方は、まずは過払い金診断で三菱UFJニコスの過払い金が発生しているか確認することをおすすめします。

過払い金が発生している場合、三菱UFJニコスの借金がなくなり任意整理をする必要がなくなるケースもあります。

特に以下のケースの場合は、過払い金が発生している可能性が非常に高いです。

- 2007年以前に三菱UFJニコスで借り入れ

- 2007年以前に旧UFJニコスと吸収合併したUFJカード、ディーシーカード、三洋信販で借り入れ

杉山事務所の過払い金診断は無料で利用でき、過払い金の有無にかかわらず費用は一切かかりませんのでお気軽にご利用ください。

過払い金診断のご利用はフリーダイヤルかメールにて、三菱UFJニコスの過払い金診断を利用したいとお伝えください。

三菱UFJニコスの任意整理もくじ(メニュー)

三菱UFJニコスの任意整理について

任意整理とは、裁判所を介さずに貸金業者と交渉して、利息をなくしてもらうことで毎月の返済を減らすことができます。利息を減らしても返済がむずかしい場合は返済期間を3~5年に延ばすことでさらに毎月の返済額を減らすことができます。

三菱UFJニコスに過払い金が発生していた場合は、過払い金で借金を返済することで、借金の大幅な減額や借金をゼロにすることもできます。

三菱UFJニコスから借入れがある人で任意整理をする場合は、司法書士や弁護士に相談し委任契約を結ぶことで手続きの代理人になってもらうことができます。

裁判所を通さないため、官報に載ることなく、司法書士や弁護士に任意整理を依頼すれば貸金業者からの督促や連絡がくることがなくなりますので、任意整理したことがご家族にバレてしまうことはほとんどありません。

複数の貸金業者から借入れがあった場合は貸金業者を選んで交渉することが可能です。例えば、住宅ローンや奨学金などは債務整理の対象から外すのが一般的です。

三菱UFJニコスの債務整理を検討している方にとって、任意整理は他の債務整理と比べてリスクや制約が少ないことから最も利用されることが多い方法です。

三菱UFJニコスの任意整理の条件や基準

任意整理の交渉をするためにクリアしなければならない条件は特にありません。

しかし、貸金業者との任意交渉には条件がないものの、まったく収入がない人や3~5年の間に返済ができそうにない状況にある人は、任意整理がむずかしいケースもあることを知っておきましょう。

借金額が大きい人はもちろん、任意整理について知りたいと考えている人は、まずは専門家に相談してみることが大切です。

借金問題・債務整理に強い司法書士法人杉山事務所では、借金に苦しむ人の悩みを一人でも多く解決したいという思いから、無料相談をおこなっています。もちろん、秘密厳守ですので周囲に知られることはありません。お気軽にフリーダイヤルまたはメールフォームからご連絡ください。

三菱UFJニコスの任意整理のデメリットとメリット

ニコスに任意整理をした時のデメリットやリスク

ニコスに任意整理をすると、信用情報機関の個人信用情報に事故情報が登録されます。これが世間一般で「ブラックリストにのる」といわれるものです。

銀行や消費者金融やクレジットカード会社などでは、ローンやクレジットカードの申込者の返済能力を審査するために、個人信用情報を参照します。3ヶ月以上の延滞や債務整理の記録があると、返済能力に問題があるとみなされ、審査に通りません。

任意整理後、クレジットカードの利用や新たな借入れ、新規のローン契約が一定期間できなくなるというデメリットがあります。

任意整理の場合、完済後約5年間は事故情報が保持されます。いわれるブラックリストにのっている状態です。

5年ほど経って個人信用情報から事故情報が削除されたあとは、クレジットカードの利用、新たな借入れがまたできるようになります。債務整理後に住宅ローンを組むには、完済してから5年程度の時間が必要ということです。将来的に家の購入などを考えている方は早めに債務整理をしたほうがいいといえます。

ただし、三菱UFJニコスが発行しているさまざまなクレジットカードは審査が通らなくなります。これは信用情報機関に関係なく、三菱UFJニコスが自社で独自に管理している顧客情報によるものです。

また、ニコスは三菱東京UFJ銀行の保証会社になっています。そのため、ニコスとの任意整理和解後は、三菱東京UFJ銀行のカードローンが利用できなくなります。

任意整理のメリット・デメリットについてもっと詳しく知りたい方は任意整理のデメリットを正しく知って早く賢く借金返済する方法の記事も合わせてお読みください。

ニコスに任意整理をした時のメリット

ニコスに任意整理をするメリットは、和解後はもちろん、交渉期間中から借金返済の負担を軽減できることです。

まず、司法書士や弁護士などの専門家に任意整理を依頼すると、ニコスからの取立てや督促が停止し、一旦借金返済の必要がなくなります。そのため、取立てや返済への不安や精神的な疲労から逃れることができ、気持ちを落ち着かせ、生活を立て直しながら今後の計画を進められます。

債権者(貸金業者)と個別に交渉する任意整理では、3年から5年を目安に返済期間や月々の返済額を見直し、新たに契約を結びます。弁護士や司法書士が、依頼者の生活状況や収入にも十分配慮した交渉をおこない、無理のない返済スケジュールでの和解を目指し債権者側の譲歩を引き出します。

三菱UFJニコスは任意整理に対して比較的柔軟な対応をしている企業です。将来利息や経過利息は基本的に免除して貰うことができ、100回程度の分割払いにまで応じてくれます。通常は3年~5年程度の分割払いが求められるのに対して、三菱UFJニコスは9年間の返済が認められるケースもあります。

トラブルなく和解に至ることが多いクレジットカード会社です。

任意整理では、多重債務者でも特定の貸金業者を外し、希望する貸金業者とのみ交渉ができます。そのため、専門家と相談の上、優先順位の高さや希望に応じ、交渉を効率的におこなえるのもメリットです。

すでに返済した中に利息の払い過ぎ(過払い金)がないかを再計算し、将来利息や経過利息をカットしてもらう交渉も並行しておこないます。

過払い金が発生していることが分かった場合は、借金残高との相殺が可能です。元本の減額が可能であれば、返済の負担をさらに軽くすることができます。

三菱UFJニコスの任意整理の手続きの流れと期間

ニコスの任意整理にかかる期間

任意整理の手続きの流れと期間について、あらかじめ知っておきたい方も多いと思います。

ニコスに対し任意整理をおこなった場合、どれくらいの期間がかかるのでしょうか。結論から言うと、平均して2か月程となります。これは一般的にはかなり早い方で、他の金融機関の場合は約3か月から半年ほどかかってしまいます。

これほどまでに早い対応ができるのはニコスが大手銀行の子会社だからです。ニコスの正式な名前は三菱UFJニコス株式会社であり、その名の通り、三菱UFJフィナンシャルグループの傘下になります。そのため経営はかなり安定しているといえます。

しかし任意整理は直接交渉であるためケースバイケースで、明確なスケジュールがあるわけではありません。2か月というのはあくまでも平均的な期間であることに注意が必要です。

ニコスへ任意整理をする手続きの流れ

それでは、ニコスへ任意整理をする際、具体的にどのような流れになるのでしょうか。まずは弁護士や司法書士などの専門家へ相談することから始まります。

その後、相談の上で任意整理をすることが決まったら正式に委任契約を事務所と結びます。

委任契約が結ばれると、すぐに事務所からニコスへ受任通知が送付され、ニコスからの請求が止まります。また同時に事務所からニコスへ取引履歴の開示請求が行われます。

取引履歴の開示には2週間ほどの時間がかかり、取引履歴が手に入ると利息引き直し計算が行われます。

利息がいくらであるのか明確になれば、いよいよ和解交渉の開始です。そして債権者との話がまとまったら和解成立、その後返済の再開です。

このように任意整理にはさまざまな流れがありますが、この間、依頼者は特にやることはありません。基本的には弁護士や司法書士といった専門家がニコスとやり取りをすることになるので依頼した本人は待っているだけです。不安な場合は依頼している専門家に進行状況を問い合わせてみましょう。

その他の任意整理の手続きの流れと期間について詳しく知りたい方は、「債務整理の具体的な手続きの流れと必要書類」の記事も合わせてお読みください。

三菱UFJニコスの任意整理の任意整理の弁護士・司法書士の選び方

信頼できる実績や専門性のある事務所を選ぶ

司法書士や弁護士があつかう法律業務は非常に幅広いので、なかでも債務整理を得意としている事務所を選んだ方が任意整理は成功しやすいでしょう。三菱UFJニコスの手続きを依頼するなら、三菱UFJニコスの任意整理の実績が豊富な事務所を選びましょう。

任意整理においては交渉力が重要となります。賃金業者の任意整理に対する傾向を知っている弁護士や司法書士に依頼すればスムーズな対応が期待できます。

費用や支払い方法は必ず確認すること

事務所選びにおいては債務整理の費用や支払い方法を確認することも大切です。料金体系が複雑な事務所は、後から高額な請求をされてトラブルになるケースがあります。悪徳事務所の可能性もあるので、十分注意してください。

費用の支払いに関しては分割払いが可能な事務所を選びましょう。分割払いや後払いの制度がないと、高額な費用を用意しなければなりません。最初の相談の段階で任意整理の費用と支払い方法について、必ず話し合っておきましょう。

三菱UFJニコスについて

三菱UFJニコス株式会社は、国内最大級のクレジットカード会社で、株式会社三菱UFJフィナンシャル・グループ(MUFG)の子会社です。元々は日本信販という会社でクレジットカード事業をおこなっており、ニコスはそのブランド名を指します。

株式会社DCカード、株式会社UFJカードと合併し、現在ではカードの種類も多様になりました。

ニコスは2007年より以前に、26%~29%の金利で貸付をしており、長く利用されている方の中には過払い金が発生しているケースが多いです。しかし、個人で過払い金請求をする場合は、対応が厳しく満足な金額の返還ができないこともあります。

三菱UFJニコスへの過払い金請求・任意整理は司法書士や弁護士などの専門家に依頼するのが得策といえます。

まとめ

任意整理とは債務整理の一種であり、裁判所を通さず、貸金業者に直接、返済の負担を減らす交渉をおこなうものです。司法書士や弁護士に代理人となってもらうことで、一定の条件のもと、借金が減額されたり、毎月の返済額を減らしたり、今よりも返済がしやすいように調整できます。

さらに交渉をする中で過払い金が発生していたことがわかれば、借金を減らすだけでなく払いすぎていたお金を取り戻すこともできます。特にニコスの場合は平成19年ごろから金利を下げ始めたので、それ以前からニコスと取引のある人なら過払い金が発生している可能性が高いでしょう。

古くからニコスを利用している人は、一度信用できる弁護士や司法書士に相談してみることをおすすめします。

債務整理の実績が豊富な司法書士法人杉山事務所では、借金問題に関する無料相談をおこなっています。ニコスをはじめとするクレジットカードや消費者金融からの借金でお困りの方はお一人で悩まず、フリーダイヤルまたはメールフォームからご連絡ください。

債務整理・借金減額は無料相談をご利用ください。