レイク(新生フィナンシャル)は債務整理できる?和解条件や対応状況・手続きの流れ【2026年】

レイクを利用中の方のなかには、借入額が増えすぎてしまって返済に困っている方も多いのではないでしょうか。このような場合に役に立つ救済手段が、債務整理です。

いくつか種類がある債務整理の中でも、最もよく利用されるのが任意整理という手続きですが、任意整理にはメリットだけでなくデメリットもあります。デメリットやリスクを正しく理解したうえで、自身にとって最大限のメリットを享受することが大切です。

ここでは任意整理とはいったい何なのか、また任意整理のメリットやデメリットなどを詳しく解説します。レイクの借金問題でお悩みの方は、ぜひ参考にしてください。

レイクの任意整理について

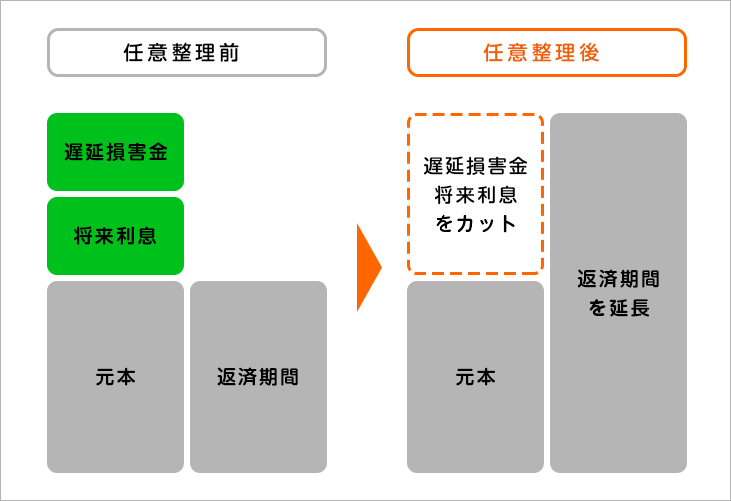

任意整理とは、債務者(契約者)と債権者(レイク)が話し合って、返済計画を見直す手続きのことです。将来利息のカットや、過払い金があればその分の減額をした上で、月々の返済額・分割回数を決めていきます。

任意整理は手続きをする業者を選べるので、複数の貸金業者から借入れがある場合は、住宅ローンや自動車ローンなど、特定の債務を任意整理の対象から除外することが可能です。

レイクは、原則として任意整理が可能です。貸金業者の中でも任意整理の交渉に応じる姿勢が柔軟であり、比較的スムーズに手続きが進められるケースが多いです。

「新生銀行カードローン レイク」「レイクALSA」など、サービス名称が変わっていても、過去に利用した借入れについても任意整理することができます。

任意整理は個人でも行うことができますが、司法書士や弁護士などの専門家に依頼することで、より有利な条件で和解できる可能性が高まります。また、司法書士や弁護士が介入した時点で、法的に債権者は債務者に直接の取り立てができなくなります。

返済額が確定するまでの間は、元金だけでなく利息も払う必要がなくなるので、生活にゆとりを持つことができます。杉山事務所では、レイクとの任意整理の実績が豊富にあり、相談者様の状況に応じた最適な解決策をご提案いたしますので、お気軽に無料相談をご利用ください。

レイクの任意整理の条件や基準とは

任意整理はレイクと直接交渉する手続きであるため、法律で定められた明確な条件はありません。

レイクは他の貸金業者と比較して比較的柔軟な対応をすることが多いです。ここではレイクの任意整理における和解条件の傾向について詳しく解説します。

レイクの任意整理に必要な条件

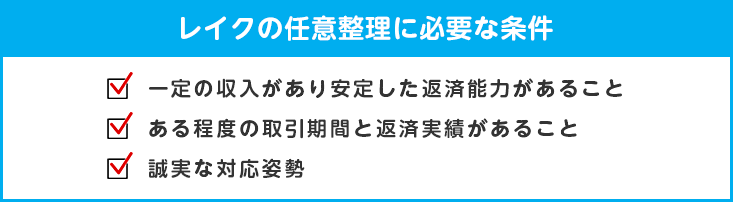

任意整理は裁判所を介さない手続きなので、債権者であるレイクとの合意が必要です。そのため、以下の条件を満たしていることが重要になります。

- 一定の収入があり安定した返済能力があること

任意整理後も分割での返済が継続するため、一定の安定した収入があることが前提条件となります。収入がない場合や著しく低い場合は、レイクが任意整理に応じない可能性があり、別の債務整理手続きを検討する必要があります。 - ある程度の取引期間と返済実績があること

レイクとの取引期間が短い場合(1年未満など)や、返済実績がほとんどない場合は、任意整理に応じてもらえないケースもあります。ある程度の取引実績があることが望ましいでしょう。 - 誠実な対応姿勢

督促に対して連絡を絶たず、誠実に対応していることも重要です。連絡を無視し続けていると、任意整理の交渉が難航する可能性があります。

レイクの任意整理における分割返済の基準

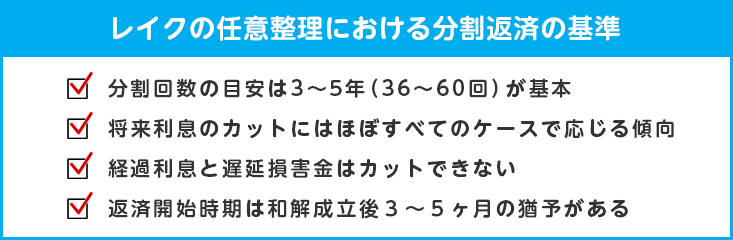

レイクの任意整理では、一般的に以下のような基準で分割返済が認められています。

- 分割回数の目安

基本的に分割払いは3〜5年(36〜60回)が一般的ですが、借入額が高額だったり、取引期間が長い場合は、6年(72回)や7年(84回)の長期分割にも応じることがあります。これは他の貸金業者と比較しても柔軟な対応と言えるでしょう。 - 将来利息のカット

レイクは任意整理において、将来発生する利息のカットにはほぼすべてのケースで応じる傾向があります。これにより元金のみの返済となり、総返済額を大幅に減らすことが可能です。 - 経過利息と遅延損害金

一方で、経過利息と遅延損害金についてはほとんどの場合カットに応じてもらえません。これは近年のレイクに限らず、多くの貸金業者に共通する傾向です。 - 返済開始時期の猶予

レイクは和解成立後の返済開始時期について、3〜5ヶ月程度の猶予を設けてくれることがあります。この間に他社との交渉も進め、総合的な返済計画を立てることができます。

レイクの任意整理における対応の特徴

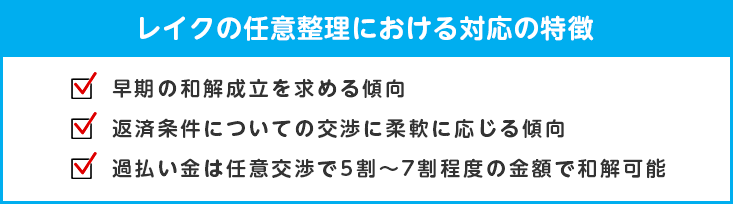

レイクは銀行グループの消費者金融として、任意整理に対して比較的柔軟な対応をする傾向があります。以下のような特徴が見られます。

- 早期解決志向

レイクは債権回収の効率化のため、早期の和解成立を求める傾向があります。そのため、受任通知送付から3ヶ月程度で和解案を提示してくることが多く、条件面では比較的有利な提案をしてくれることもあります。 - 交渉の柔軟性

他の貸金業者と比較して、返済条件についての交渉に柔軟に応じる傾向があります。特に返済期間の設定については、債務者の状況に応じた提案が可能なケースが多いでしょう。 - 過払い金への対応

2007年12月1日以前から「ほのぼのレイク」を利用していた場合、過払い金が発生している可能性があります。過払い金については、任意交渉で5割〜7割程度の金額で和解することも可能ですが、全額返還を求める場合は訴訟が必要になるケースもあります。

任意整理はレイクとの合意形成が必要なため、個人で交渉するよりも、弁護士や司法書士などの専門家に依頼する方が、より有利な条件で合意できる可能性が高くなります。

特にレイクは早期の和解を求める傾向があるため、適切なタイミングで専門的な交渉を行うことが重要です。また、和解条件の提示や交渉において専門家のノウハウが活かされることで、無理のない返済計画を立てることができるでしょう。

杉山事務所では、レイクとの任意整理の豊富な実績を活かし、相談者様の状況に合わせた最適な交渉を行います。返済にお悩みの場合は、お気軽に無料相談をご利用ください。

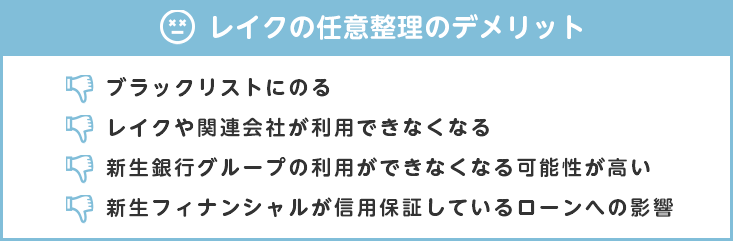

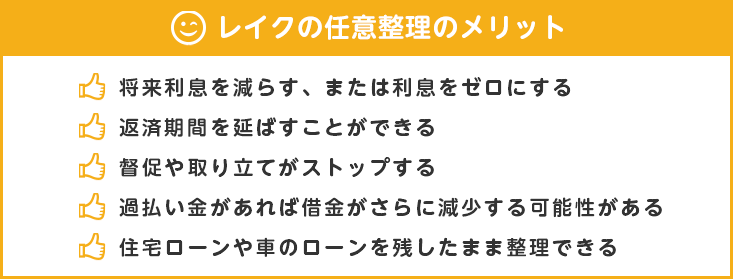

レイクの任意整理のデメリットやリスクとメリット

- メリット

- 将来利息を減らす、または利息をゼロにする

- 返済期間を延ばすことができる

- 督促や取り立てがストップする

- 過払い金があれば借金がさらに減少する可能性がある

- 住宅ローンや車のローンを残したまま整理できる

- デメリット

- ブラックリストにのる

- レイクや関連会社が利用できなくなる

- 新生銀行グループの利用ができなくなる可能性が高い

- 新生フィナンシャルが信用保証しているローンへの影響

レイクに任意整理をした時のデメリットやリスク

レイクの借金を任意整理した場合、まずレイクが発行するローンカードが解約になり利用できなくなります。レイク以外の貸金業者からの新たな借入れやクレジットカードの利用もできなくなります。これは、任意整理の情報が信用情報機関に事故情報として記録される(いわゆる「ブラックリスト」)ためです。

ブラックリストにのると、クレジットカードや住宅ローン・車のローンの審査に通らなくなるという大きなデメリットがあります。登録期間は約5年で、その後は通常のクレジットカードやローンの審査に影響はなくなります。

しかし注意すべき点として、レイクを含むSBI新生銀行グループからの借入れは半永久的にできなくなる可能性が高いです。これは「社内ブラック」と呼ばれる状態で、SBI新生銀行グループ内で情報が共有されるためです。影響を受ける主なグループ企業は以下の通りです。

- 新生フィナンシャル

- アプラス

- クリアパス

- 新生パーソナルローン

- その他SBI新生銀行グループ関連企業

新生フィナンシャルが信用保証しているローンへの影響

さらに、新生フィナンシャルが信用保証を行う地方銀行や信用金庫のローンも利用できなくなる可能性があります。主な提携金融機関は以下の通りです。

- 池田泉州銀行

- 筑波銀行

- 北都銀行

- 静岡銀行

- 筑邦銀行

- 富山銀行

- 肥後銀行

- その他地方銀行・信用金庫

ブラックリストを気にして任意整理をためらう方もいますが、周囲の人に知られることはほとんどありません。また、返済遅延でも事故情報が登録されてしまいます。現在返済が苦しい場合は、任意整理をすることで完済までのめどが立ち、精神的な負担も軽減されるので、杉山事務所の無料相談をご利用ください。

レイクに任意整理をした時のメリット

任意整理の一番のメリットは、将来利息のすべて、または一部をカットしてもらえることです。ただし、経過利息や遅延損害金のカットは原則できないので注意が必要です。

過払い金が発生していた場合は、借金そのものを減額することも可能です。レイクに対してこれまで長期返済を続けているのであれば多額の過払い金が発生していることも考えられるので、過払い金請求によって借金の大幅な減額や、過払い金で完済したうえ、さらに手元にお金が戻ってくる可能性もあります。

利息のカットや過払い金による減額したあと残りの借金額を分割返済していきます。月々の返済額を無理のない範囲にできることもメリットです。

レイクは、新生銀行に吸収された後に新生銀行カードローンレイクとして生まれ変わっています。資金面に関して安定しているので債務整理に対して他の貸金業者と比べて柔軟な対応となっており、返済額が大きい場合は長期の分割返済にも応じてくれます。

その他にも任意整理は裁判を通さない交渉であることから、保証人に迷惑がかからない債権を選んで交渉できるのが大きなメリットといえます。

また、弁護士や司法書士といった専門家に任意整理を依頼した場合は、受任通知が送られ貸金業者が受け取った段階で、取立てや督促がストップします。返済に追われていた人にとっては精神的にラクになれるでしょう。

レイクの任意整理にかかる期間と手続きの流れ

レイクの任意整理にかかる期間

レイクでの借金を任意整理する場合の所要期間は、通常3ヶ月前後です。任意整理は裁判所を通さず、債務者とレイク間の直接交渉で進められるため、明確な終了時期は定まっておらず、双方が合意に達するまで継続します。

このように、個々の財務状況や月収によって任意整理の完了までの時間は様々ですのでご注意ください。ご自身のケースでの具体的な期間について知りたい方は、杉山事務所の無料相談をご利用ください。

和解時期は受任後3〜5ヵ月前後となります。また、お支払い開始は、和解後3〜6ヵ月程度猶予してもらえます。

レイクに任意整理する際の手続きの流れ

レイクとの任意整理は、下記の流れで実施されます。ここでは、法律の専門家に依頼する場合の一般的な手順を解説します。個人での手続きも可能ですが、個人で交渉を試みた場合、レイク側が協議に応じず任意整理が難しくなるケースもあります。

- 専門家への相談・依頼

- 受任通知の送付と取引履歴の取り寄せ

- 債務内容の調査と返済計画の策定

- レイクとの和解交渉

- 和解契約の締結

- 返済の開始

1. 専門家への相談・依頼

最初のステップとして、司法書士や弁護士との無料相談を予約し、現在の借入状況、レイクとのこれまでの取引、家計収支の詳細などを説明します。こうした情報をもとに専門家は、任意整理があなたにとって最適な解決策かどうかを判断し、具体的な対応策を提示します。

相談後、任意整理が最良の選択肢と判断されれば、正式な依頼手続きに進みます。この段階で、身分証明書や収入証明書類、レイクとの契約関連書類などの提出が求められます。

司法書士法人杉山事務所では、債務整理や過払い請求などの借金問題に関するご相談を何度でも無料で承っておりますので、お気軽にお問い合わせください。専門スタッフがお悩みを丁寧に伺い、最適な打開策をご案内いたします。

2. 受任通知の送付と取引履歴の取り寄せ

依頼を受けた専門家は、レイク宛てに「受任通知」を発送します。受任通知がレイク側に到着すると同時に、債務者への直接的な督促はすべてストップされます。以降は専門家がレイクとの連絡窓口となり、すべてのやり取りを担当します。

受任通知の送付と並行して、レイクから取引履歴の開示も請求します。これは現時点での正確な債務残高確認と、過去に過払い金が発生していないかどうかの調査に不可欠です。レイクは通常、この請求から約2〜4週間以内に取引履歴データを郵送してくれます。

3. 債務内容の調査と返済計画の策定

取引履歴を入手したら、現在の正確な債務残高の算定と過払い金の有無を精査し、債務者の実際の返済能力に基づいた持続可能な返済プランを立案します。

特に2007年3月末以前にレイクのキャッシングサービスを利用していた方は、法定上限を超える金利(いわゆるグレーゾーン金利)での取引により過払い金が発生している可能性があります。過払い金が確認された場合、レイクの現在の債務返済に充当することで、実質的な返済総額を減額できます。

4. レイクとの和解交渉

返済計画の準備ができたら、レイクとの本格的な交渉段階に入ります。専門家は依頼者の代理人として、主に以下のような条件について交渉を行います。

- 今後発生する利息の免除(元金のみの返済実現)

- 返済負担を軽減する適切な分割回数設定(通常36〜60回、状況により最大80回程度)

- 月々の返済額の適正化(実際の家計状況に即した金額設定)

- 過払い金が判明した場合の返還または現在の債務への充当

レイクは債務整理の申し出に対して比較的協力的な姿勢を示すことが多く、将来利息のすべて、または一部のカット、将来的な長期分割払いの提案については、ほとんどのケースで同意が得られています。

経過利息や遅延損害金のカットは原則できませんが、分割回数は60回以上も対応してもらえるケースが多いです。

ただし、過払い金の返還請求については交渉が難航することもあり、全額の返還を強く求める場合には裁判所を通じた法的手続きへと発展するケースも見られます。

5. 和解契約の締結

レイクとの交渉が成功裏に終わると、正式な和解契約書の作成と交換が行われます。この契約書には、確定債務額、返済方式、分割期間、将来利息の取り扱い、延滞金の処理方法など、合意に達したすべての条件が詳細に記載されます。

和解契約は法的拘束力を持つ重要文書であり、約定した返済条件を遵守できない場合、分割払いの特典が失効し、残債務の即時一括返済を求められるリスクもあるため、契約内容を正確に理解しておくことが極めて重要です。

6. 返済の開始

和解契約が締結されてから、新たな返済条件に基づく支払いが始まります。合意された条件に従い、毎月所定の日に約束の金額を納付していきます。お支払い開始は、和解後3〜6ヵ月程度猶予がもらえます。

一般的に、レイクとの任意整理後の返済は60回(5年)程度の分割払いとなりますが、債務総額や返済能力によっては80回程度(約6年半)まで延長されるケースもあります。支払方法としては銀行振込や口座振替など、和解時に取り決めた方法を利用します。

返済期間中に予期せぬ収入減少などにより返済が困難になった場合は、再度レイクと交渉し、返済計画の修正を検討することも可能です。このような状況でも専門家のアドバイスを仰ぐことで、最適な対応策を見つけることができます。

任意整理は債務者と債権者の相互理解と合意に基づく解決方法であるため、法律の専門家による支援を受けることで、より有利な条件での和解実現が期待できます。レイクへの返済でお悩みの方は、杉山事務所の無料相談をご利用ください。

レイクの任意整理の弁護士・司法書士選びのポイント

信頼できる実績がある、債務整理専門の事務所を選ぶ

事務所の公式サイトや面談を利用して、事務所の債務整理や過払い金請求に対する実績を確認することが大切になります。なぜなら、司法書士や弁護士には幅広い業務内容があり、借金問題以外にもさまざまな案件を扱っています。

それぞれ得意不得意がありますが、債務整理や過払い金請求を得意としている事務所の方が、スピーディーに解決してくれる可能性が高いからです。特にレイクと和解したことがある弁護士や司法書士を探すとよいでしょう。

任意整理は専門家の交渉力によって、依頼者の利益が大きく変動します。レイクのことを熟知している人の方が、適切な手続きをおこなってくれると判断できます。

明朗会計な費用体系・支払い方法も確認すること

弁護士や司法書士に対して支払う費用は、任意整理の場合で20万~40万円となっています。賃金業者への借金と併せて返済するのは、非常に困難です。

そのような場合は、分割払いや後払いができる事務所か確認しておきましょう。分割払いや後払いが可能であれば、毎月の返済額を増やすことなく費用と借金を返済していくことができます。

柔軟な支払い方法だけではなく、料金体制を確認することも重要です。相談料・着手金・成功報酬にはそれぞれ相場があります。 相場から逸脱していないか、料金体制が明確かを確認して信頼できる事務所を判断しましょう。

料金の重要な部分を小さな文字で書いている、または料金が「1万円~」というように正確な金額が分からない事務所は最初の相談の時点で正確な金額を確認しておきましょう。

レイクの会社概要

新生フィナンシャルは、SBI新生銀行グループの一員として、消費者金融と信用保証業務を主に展開しています。銀行グループの資金力を背景に事業を行っているため、債務整理の交渉においても比較的柔軟な対応が期待できます。

| 商号 | 新生フィナンシャル株式会社 |

|---|---|

| 本社所在地 | 〒101-8603 東京都千代田区外神田3-12-8 |

| 創業 | 1994年10月 |

| 資本金 | 1億円 |

| 貸金業者登録番号 | 関東財務局長(10)第01024号 |

| ブランド | レイク |

| 関連会社 | SBI新生銀行(親会社)、新生パーソナルローン株式会社 など |

長年培った与信ノウハウを活かし、顧客ニーズに合わせたサービス提供をしているほか、地域金融機関との連携も積極的に進め、カードローン商品の保証・審査業務も展開しています。

レイクの変遷とサービス名称の変更

レイクブランドは1990年代から存在していますが、所有企業や名称が複数回変更されています。そのため、ご自身が契約した時期によって、実際の取引先が異なる可能性があります。

| 年 | サービス名称 | 提供会社 |

|---|---|---|

| 1994年 | レイク | GEキャピタル |

| 1998年 | レイク | レイク |

| 2008年 | レイク | 新生銀行 |

| 2011年 | 新生銀行カードローン レイク | 新生銀行 |

| 2018年 | レイクALSA | 新生フィナンシャル |

| 2023年 | レイク | 新生フィナンシャル |

特に重要なのは、2008年9月にGEコンシューマー・ファイナンス(当時の「ほのぼのレイク」運営会社)が新生銀行の子会社となり、2009年4月に「新生フィナンシャル株式会社」へと社名変更した点です。

2011年10月以降は、「ほのぼのレイク」は「新生銀行カードローン レイク」に引き継がれ、2018年4月からは新生フィナンシャルが「レイクALSA」の運営を開始。2023年には再び「レイク」の名称に戻っています。

任意整理での交渉相手は新生フィナンシャル

ここで重要なのは、どの時期にレイクを利用していたとしても、任意整理の交渉相手はすべて「新生フィナンシャル株式会社」になるという点です。

「ほのぼのレイク」や「新生銀行カードローン レイク」で借りた方は、新生銀行が取引相手でしたが、新生フィナンシャルが新生銀行のカードローンの保証をしているため、債務整理の交渉相手は新生フィナンシャルとなります。

レイクの債務整理でよくある質問

はい、申込方法や契約方法に関係なく、レイクからの借入れはすべて債務整理の対象となります。スピード融資プラスやWEB完結での借入れも、通常の借入れと同様に債務整理をすることができます。

30日間無利息サービスを利用中の借入れも債務整理の対象となります。ただし、借入れ直後の債務整理は、信用情報に大きく影響する可能性があります。具体的な状況については、専門家への相談をおすすめします。

弁護士・司法書士からレイクへ受任通知が到達した時点で、法律により督促は止まります。その後、レイクから直接の連絡や請求が来ることはありません。なお、受任通知の到達までは通常の督促が続きますのでご注意ください。

はい、できます。貸金業法第19条により、債務者には取引履歴の開示を請求する権利が認められています。債務整理の手続き中でも、司法書士・弁護士を通じて取引履歴の開示を受けることができます。

任意整理の情報は、信用情報機関に登録されます。登録期間は、債務整理の手続きが完了してから5年間です。この期間中は、新規のローンやクレジットカードの契約が制限されます。

まとめ

任意整理とは債務整理の中でも、最も手軽におこなえる借金の解決方法です。債務者と債権者が直接交渉して借金の減額を交渉するので、裁判所を通しません。

レイクと任意整理を交渉するには、様々なメリットやデメリットがあることをご紹介しました。レイクの特性をよく知っている司法書士や弁護士に依頼するとよいでしょう。

自分の気持ちをよく理解してくれる司法書士や弁護士を見つけることも大切です。実際に専門家に相談してみて、丁寧にわかりやすく説明してくれるか、信頼できるかなどを見極めましょう。

司法書士法人杉山事務所では、債務整理や過払い金請求など、借金問題の相談を無料でお受けしています。レイクからの借入れで悩みの方からも多くご依頼いただいております。どんな小さなご質問にもお答えしています。下記の通話料無料のフリーダイヤルまたはメールフォームからお問い合わせください。

債務整理・借金減額は無料相談をご利用ください。