大分県で債務整理に強い法務事務所に無料相談

債務整理は無料相談をご利用ください。

司法書士法人杉山事務所 福岡事務所は、福岡市博多区にあるのですが、福岡事務所を設立以来、大分市だけでなく、別府市、中津市、日田市、佐伯市、臼杵市、津久見市、竹田市、豊後高田市、杵築市、宇佐市、豊後大野市、由布市、国東市などの大分県の全域より債務整理のご相談、ご依頼をいただいております。

大分市内であれば、博多までのアクセスは電車、バスなどの交通機関や車でのアクセスが便利ですが、事務所にご来所される前に詳しい場所やお近くのコインパーキングなどをご案内いたしますのでお気軽にお問い合わせください。

また、来所がむずかしい場合は無料での出張もおこなっておりますので遠慮なくお申し付けください。

大分市からのアクセス方法

大分の主要駅である大分駅から電車でお越しになる場合は、JR特急ソニックの乗り換えいらずで最寄駅である博多駅をご利用ください。博多駅より徒歩1分の立地にございます。

また、車でお越しになる場合は、大分自動車道大分ICより、日出JC、長崎自動車鳥栖JCT、福岡高速2号太宰府線大宰府IC、福岡高速環状線月隈JCT、金の隈、半道橋のルートでお越しになられると便利です。

大分で司法書士法人杉山事務所が選ばれる理由

大分県内や福岡県内には債務整理ができる司法書士や弁護士が非常に多くありますが、福岡事務所は大分県、福岡県だけでなく熊本県、佐賀県、山口県を含めても、その中でもトップクラスのご相談、ご依頼をいただいております。

ご依頼いただきました相談者様より当事務所での対応にご満足いただき、その相談者様から口コミや、ご紹介などによってご依頼いただくケースが非常に多いです。

これは司法書士法人杉山事務所が福岡事務所だけでなく、全国各地でご依頼をいただき、毎月10,000件以上のご相談を対応してきた実績や※1、貸金業者との交渉力やそのノウハウをたくさん蓄積してきた結果だと自負しております。

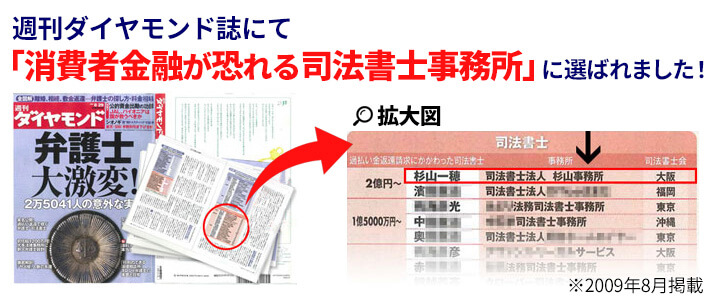

司法書士法人杉山事務所は、日本を代表するビジネス誌である週刊ダイヤモンドで「消費者金融が恐れる司法書士事務所」として選出されました。※2

今後も大分県にお住まい、お勤めのご相談者様ごとに最適なご提案を最善のスピードでご提供させていただきます。

大分での債務整理の無料相談は福岡事務所

大分県にお住まいの方、お勤めの方は福岡事務所にご相談いただけるとご来所される場合はアクセスがよいです。

福岡事務所では、正式にご依頼いただくまでに債務整理のリスクやデメリットをきちんと説明して納得いただいた上で依頼をしていただいております。

一円でも多く借金を減らしたい、今すぐ取り立てをストップさせたいなどご相談者様の要望に沿うように最善の方法を提案いたします。お気軽にお問い合わせください。

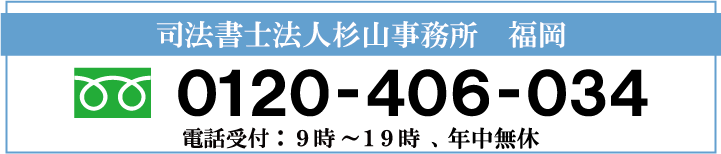

福岡事務所の電話番号・住所

| 事務所名 | 司法書士法人杉山事務所 福岡事務所 |

|---|---|

| 住所 | 〒812-0013 福岡県福岡市博多区博多駅東2-1-23 サニックス博多ビル5階 |

| 電話番号 | 0120-406-034 |

| 営業時間 | 9:00~19:00 |

| 定休日 | 年中無休 ※年末年始は除く |

| 代表司法書士 | 杉山 一穂 |

| URL | https://sugiyama-saimuseiri.com |

| 大分県の対応エリア | 大分全域:姫島村、豊後大野市、宇佐市、別府市、杵築市、日出町、大分市、由布市、竹田市、臼杵市、佐伯市、津久見市、中津市、九重町、玖珠町、国東市 |

福岡事務所のアクセスマップ

福岡事務所の周辺地図

福岡事務所へのアクセス方法

| 電車でお越しの場合【最寄駅】 | 博多駅より徒歩1分 |

|---|---|

| 車でお越しの場合【駐車場】 | お近くにオレンジパーキング、いわきビル駐車場、パークロック博多駅東、里馨パーキングセンターなどの駐車場がございます。 |

| バスでお越しの場合【最寄駅】 | 博多駅筑紫口、博多駅筑紫口(集合場所:BUS STOPラウンジ)、合同庁舎前(福岡県)、駅東二丁目のバス停が最寄となります。 |

最寄駅、駐車場、バス停までのアクセス、最寄駅、駐車場、バス停からのアクセスがご不明な点はご遠慮なくお問い合わせください。杉山事務所 福岡事務所の詳細はこちらからご参照ください。

大分県の債務整理シミュレーション

CASE1共働き世帯の住宅ローンと教育費による多重債務からの解決

別府市 30代後半男性 温泉設備管理業勤務

債務整理前

| 債務総額 | 420万円 |

|---|---|

| 毎月の返済額 | 12.5万円 |

| 借金の期間 | 5年 |

債務整理後

| 利息の減額 | 78万円 |

|---|---|

| 毎月の返済額 | 5.7万円 |

| 返済期間 | 5年間 |

債務整理前の状況

| 依頼者 | 別府市 37歳男性 温泉設備管理業勤務 |

|---|---|

| 債務総額 | 420万円 |

| 借入件数 | 4社 |

| 毎月の返済額 | 12.5万円 |

| 金利 | 14%~18% |

| 借金の期間 | 5年 |

問題の背景

別府市内で住宅を購入し、温泉設備管理会社に勤務。住宅ローンに加え、妻が日出町へ通勤、長女が大分市内の私立高校へ通学するための交通費が重なり、支出が増加。また、温泉付き住宅の維持管理費用も必要でした。

住宅の耐震改修工事費用やコロナ禍での妻の収入減少も重なり、カードローンでの借入れを重ねることに。物価高による生活費の上昇も、家計を圧迫する要因となっていました。

具体的な対応

| 解決方法 | 任意整理 |

|---|

4社からの借入れについて、各社と交渉を行い、将来発生する利息の免除と延滞損害金の減額について合意を取り付けました。

大分県消費生活・男女共同参画プラザに相談し、家計の見直しを実施。妻が大分県就業支援センターを通じて、実家のある別府市内での在宅ワークに転職。教育費については大分県奨学会の支援制度も活用。

通勤経路の見直しと住宅の温泉熱利用設備の効率化により、光熱費と交通費を削減。県の住宅改修支援事業も活用し、省エネ化も実現しています。

結果とその後の状況

| 減額された債務額 | 78万円 |

|---|---|

| 毎月の返済額 | 5.7万円 |

| 今後の金利 | 0% |

| 返済期間 | 5年 |

任意整理により返済の負担が大幅に軽減され、月々の返済額を12.5万円から5.7万円に抑えることができました。

通勤経路の見直しにより交通費を月2.5万円削減。温泉熱利用の効率化で光熱費も月額1.8万円の削減を実現できました。

妻の在宅ワーク収入が月15万円程度確保でき、奨学金利用で教育費負担も月2.2万円軽減。約8ヶ月が経過した現在では、安定した返済を継続できています。

長女の通学支援には公共交通機関の学割制度を活用。今後は、次女の進学に向けた教育資金の計画的な積立ても始めています。

CASE2日田市の木工家具製造業における事業再生からの解決

日田市 40代前半男性 家具製造業

債務整理前

| 債務総額 | 560万円 |

|---|---|

| 毎月の返済額 | 15.8万円 |

| 借金の期間 | 5年 |

債務整理後

| 利息の減額 | 92万円 |

|---|---|

| 毎月の返済額 | 7.8万円 |

| 返済期間 | 5年間 |

債務整理前の状況

| 依頼者 | 日田市 42歳男性 家具製造業 |

|---|---|

| 債務総額 | 560万円 |

| 借入件数 | 5社 |

| 毎月の返済額 | 15.8万円 |

| 金利 | 14%~18% |

| 借金の期間 | 5年 |

問題の背景

日田市の家具製造業を営み、設備更新のためCNC加工機を導入。事業者ローンで資金調達しましたが、原材料の杉材価格高騰と後継者不足による人件費増加により収益が悪化。

さらに、電力料金の上昇により運営コストが増加。収入が不安定な中、運転資金を消費者金融からの借入れで補填。工場の修繕費用や従業員の社会保険料の支払いも重荷となっていました。

具体的な対応

| 解決方法 | 任意整理 |

|---|

5社からの借入れについて、各社と交渉を行い、将来発生する利息の免除と延滞損害金の減額について合意を取り付けました。

大分県産業創造機構に相談し、経営改善計画を策定。日田市の木工技術支援センターと連携し、デザイン性の高い新商品開発を開始。大分県木材協同組合と連携し、共同での原材料調達も実現。

大分県産業科学技術センターの技術支援を受け、生産効率を改善。ものづくり補助金を活用してIoT生産管理システムを導入し、作業効率も向上させています。

結果とその後の状況

| 減額された債務額 | 92万円 |

|---|---|

| 毎月の返済額 | 7.8万円 |

| 今後の金利 | 0% |

| 返済期間 | 5年 |

任意整理により返済の負担が大幅に軽減され、月々の返済額を15.8万円から7.8万円に抑えることができました。

IoT導入により生産効率が25%向上。原材料の共同調達で仕入れコストも15%削減できました。

デザイン性の高い新商品により利益率が20%改善。約9ヶ月が経過した現在では、安定した返済を継続できています。

大分県の伝統的工芸品産業支援事業を活用し、ブランド力の向上にも取り組んでいます。今後は、由布市や竹田市の観光施設との取引拡大も計画しています。

CASE3由布院の旅館経営破綻による多重債務からの解決

由布市 50代前半男性 元旅館経営

債務整理前

| 債務総額 | 2,150万円 |

|---|---|

| 毎月の返済額 | 48.5万円 |

| 借金の期間 | 7年 |

債務整理後

| 免除された債務 | 2,150万円 |

|---|---|

| 毎月の返済額 | 0円 |

| 返済期間 | なし |

債務整理前の状況

| 依頼者 | 由布市 52歳男性 元旅館経営 |

|---|---|

| 債務総額 | 2,150万円 |

| 借入件数 | 7社 |

| 毎月の返済額 | 48.5万円 |

| 金利 | 12%~18% |

| 借金の期間 | 7年 |

問題の背景

由布院温泉で旅館を経営。インバウンド需要の増加を見込んで全館改装と露天風呂の増設を実施。不動産担保ローンで資金調達しましたが、感染症の影響で宿泊客が激減し、高額な固定費の支払いが困難に。

源泉使用料や温泉設備の維持費、食材費の高騰も重なり、運転資金を消費者金融からの借入れで補填。従業員の給与や社会保険料の支払いも滞るようになりました。

具体的な対応

| 解決方法 | 自己破産 |

|---|

債務総額が収入に比して極めて高額であり、事業の継続も困難な状況から、自己破産による解決を選択。破産手続きの申立てを行い、免責許可を得ました。

破産手続きと並行して、大分県事業引継ぎ支援センターに相談し、旅館の事業譲渡について支援を受けました。従業員の再就職については、大分県中小企業再就職支援センターの制度を活用。自身も大分県観光人材バンクを通じて、別府市のリゾートホテルでの再就職が決定しました。

由布院温泉旅館組合とも連携し、取引先や顧客との関係維持にも努めました。地域の観光産業への影響を最小限に抑えることができました。

結果とその後の状況

| 免除された債務額 | 2,150万円 |

|---|---|

| 毎月の返済額 | 0円 |

| 処理にかかった期間 | 4ヶ月 |

| 免責決定後の期間 | 1ヶ月 |

自己破産により全ての債務が免除され、月々の返済負担がなくなりました。リゾートホテルでの再就職により、月収42万円程度の安定収入を確保できています。

事業譲渡により、従業員の大半が継続雇用となり、取引先との関係も維持。現在は臼杵市の実家から通勤し、生活費を抑制しています。

大分県経営改善支援センターの再チャレンジ支援プログラムを利用しながら、新たなキャリアプランを構築中です。これまでの経験を活かし、ツーリズムおおいた主催の観光振興セミナーの講師としても活動を始めています。

自己破産の経験を踏まえ、ホテル経営のスキルアップに注力。観光経営管理士の資格取得を目指しながら、将来的には大分県の温泉観光地の活性化にも貢献していく予定です。

大分県の債務問題の特徴

観光業と製造業が混在する地域における債務増加の傾向

大分県は、温泉観光地と鉄鋼・化学などの製造業が共存する特徴的な産業構造を持ち、それぞれの分野で特有の債務問題が発生しています。

| 平均家賃 | 大分市周辺の平均家賃は、1Kで約4.5万円、2LDKで約8万円。観光地や地方部では1Kで約3.5万円、2LDKで約6.5万円と、比較的安価な水準を維持しています。 |

|---|---|

| 生活費 | 大分市での生活費は単身者で約11万円、4人家族で約24万円。地方部では単身者約9万円、4人家族約21万円と推定され、全国平均を下回っています。 |

特に、観光業の季節変動と製造業の構造変化が、地域特有の債務問題の要因となっています。

地域特有の経済環境と債務の関係

大分県は、別府や由布院などの温泉観光地と大規模製造業の拠点を有し、これらの特性が債務問題に影響を与えています。

| 観光業の特徴 | 温泉旅館の施設維持費負担と集客の季節性 |

|---|---|

| 製造業の現状 | 工場の合理化や下請企業の経営環境の変化 |

| 一次産業の課題 | 農林水産業における後継者不足と収益性低下 |

これらの要因が、特に観光関連事業者や製造業関連の中小企業の債務問題につながっています。

大分県の個人破産件数と全国平均との比較

大分県の個人破産件数は、地域経済の特性を反映した傾向を示しています。

| 2023年の大分県の個人破産件数 | 約1,400件(前年比3%増) |

|---|---|

| 全国平均との比較 | 人口10万人当たりの件数で、全国平均が約70件に対し、大分県は約78件 |

特に、観光関連産業の事業者や製造業関連の下請企業における債務問題が目立っています。

地域特有の債務問題(観光業、製造業、一次産業など)

大分県では、観光地と工業地帯が併存する特有の債務問題が見られます。

| 温泉観光地の課題 | 旅館やホテルの設備更新費用負担が大きく、観光客の減少や季節変動による収入不安定が問題となっています。大分県の調査では、観光関連事業者の約35%が設備投資関連の債務を抱えていると報告されています。 |

|---|---|

| 製造業関連 | 大手企業の生産体制見直しにより、下請企業の受注減少や単価引き下げが進み、運転資金の確保が困難になっているケースが増加しています。 |

| 一次産業の変化 | 農林水産業における高齢化と後継者不足により、設備投資や運転資金の借入返済が困難になっています。 |

これらの要因が複合的に作用し、地域経済の様々な分野で債務問題が表面化しています。

大分県の債務問題は、温泉観光地としての特性、製造業の構造変化、一次産業の後継者問題など、複数の要因が重なって形成されています。

特に、観光施設の設備投資負担、製造業における下請企業の経営悪化、一次産業での事業継続の困難さが顕著です。債務でお悩みの方は、県内の各相談窓口や杉山事務所への早期相談をおすすめします。

大分県の支援制度と団体

大分県では、債務問題や生活困窮に悩む方々のために、様々な支援制度や相談窓口を設けています。

以下に、主要な支援制度と団体をご紹介します。目的に応じて最適な窓口をお選びください。

主要な公的機関

法テラス大分(日本司法支援センター大分地方事務所)は、総合法律支援法に基づいて設立された公的な法人です。法的トラブルを抱えた方々に対して、様々な支援を行っています。借金・債務に関する問題だけでなく、幅広い法律相談に対応してくれます。

| 対象者 | 法的トラブルを抱える方、多重債務で悩む方、犯罪被害に遭われた方など |

|---|---|

| 提供サービス |

|

| 相談方法 | 電話相談、面談相談(予約制) |

| 所在地 | 大分県大分市中島西1-3-14 大分商工会議所ビル5階 |

| 連絡先 | 050-3383-5520 |

| 受付時間 | 平日 9:00~17:00 |

| アクセス |

|

| 費用 |

|

法テラス大分では、情報提供から具体的な法的手続きのサポートまで、幅広い支援を受けることができます。多重債務や債務整理に悩む方にとって、問題解決への最初の一歩として利用しやすい機関となっています。

法テラスの無料法律相談には収入等の条件があり、条件に該当しない方は有料となる場合があります。ただし、初期の情報提供や問い合わせは無料で利用できるので、まずは気軽に連絡してみるのがよいでしょう。

大分財務事務所では、多重債務問題の解決に向けた無料相談窓口を設けています。財務事務所の専門スタッフが、借金問題の解決に向けて、金融の専門家としての観点からアドバイスを提供してくれます。

| 対象者 | 大分県内在住の多重債務でお悩みの方 |

|---|---|

| 提供サービス |

|

| 所在地 | 大分県大分市東春日町17-42 大分第2ソフィアプラザビル4階 |

| 連絡先 | 097-532-7107 |

| 受付時間 | 平日 9:00~17:00 |

| アクセス |

|

| 費用 | 無料 |

この窓口では、借金の状況を詳しく聞いたうえで、解決方法の提案や、必要に応じて他の専門家の紹介も行ってくれます。相談は完全無料で、秘密は厳守されるので、安心して利用することができます。

また、債務整理の具体的な手続きだけでなく、今後の生活設計についてのアドバイスも受けられます。金融の専門家として、様々な視点からの解決策を提案してくれる相談窓口です。

大分県消費生活・男女共同参画プラザ(アイネス)は、多重債務問題を含む消費生活全般に関する相談窓口として運営されています。専門の相談員が、借金問題だけでなく、それに関連する消費者トラブルについても幅広く相談に応じてくれます。

| 対象者 | 県内在住・在勤・在学の方で多重債務問題を抱える方 |

|---|---|

| 提供サービス |

|

| 所在地 | 大分県大分市東春日町1-1 NS大分ビル1階 |

| 連絡先 | 097-534-4034 |

| 受付時間 | 平日 9:00~17:30(年末年始を除く) |

| アクセス |

|

| 費用 | 無料 |

消費生活プラザでは、借金問題の背景にある消費者トラブルについても相談することができます。必要に応じて弁護士や司法書士などの専門家も紹介してもらえるので、総合的な解決を目指すことができます。

相談は無料で受けられ、消費生活の専門家が親身になって話を聞いてくれます。一人で悩まず、まずは相談してみることをおすすめします。

消費生活相談窓口

消費者ホットラインは、全国共通の消費者相談窓口として設置されています。専用の電話番号(188)にかけると、お住まいの地域の消費生活センターに電話をつないでくれる便利なサービスです。

| 対象者 | 消費者トラブルや多重債務でお悩みの方 |

|---|---|

| 提供サービス |

|

| 相談方法 | 電話相談(局番なしの188) |

| 連絡先 | 188(いやや!) |

| 受付時間 | 平日・土日祝 10:00~16:00(年末年始を除く) |

このホットラインでは、借金問題を含む様々な消費者トラブルについて相談することができます。相談内容に応じて、適切な相談窓口を案内してくれるので、どこに相談したらよいか分からない場合でも安心です。

「188」は「いやや」と覚えやすい番号になっています。土日祝日も相談できるので、平日は時間が取れない方でも利用しやすい窓口となっています。

大分県内の各地域には、地元に密着した消費生活センターが設置されています。地域の実情をよく知る相談員が、様々な相談に応じてくれます。最寄りの消費生活センターを利用することで、より身近な場所で相談することができます。

| 主要センター 連絡先一覧 |

|

|---|---|

| 受付時間 | 平日 8:30~17:00(センターにより異なる場合があります) |

| 対応内容 |

|

| 費用 | 無料 |

各センターでは、借金問題や多重債務に関する相談も受け付けています。必要に応じて、法律の専門家を紹介してもらうことも可能です。また、地域の関係機関とも連携しているので、総合的な支援を受けることができます。

相談は無料で、秘密は厳守されます。地域によって受付時間が異なる場合があるので、事前に確認してから訪れるとよいでしょう。

法律専門家による相談窓口

大分県弁護士会では、多重債務問題に特化した専門相談窓口を設置しています。弁護士が法律の専門家として、債務整理の方法や今後の生活再建についてアドバイスを行っています。

| 対象者 | 多重債務でお悩みの方 |

|---|---|

| 提供サービス |

|

| 所在地 | 大分県大分市中島西1-3-14 大分県弁護士会館 |

| 連絡先 | 097-536-1458 |

| 受付時間 | 平日 9:00~17:00 |

| アクセス |

|

| 費用 | 初回相談30分無料 |

大分県弁護士会の多重債務相談窓口では、借金の状況を詳しく確認したうえで、任意整理や個人再生、自己破産など、状況に応じた解決方法を案内してくれます。初回相談は無料で受けられるので、気軽に利用することができます。

また、必要に応じて具体的な債務整理手続きを担当する弁護士を紹介してもらうことも可能です。経験豊富な弁護士が生活再建をサポートしてくれます。

大分県弁護士会法律相談センターでは、借金問題以外にも、様々な法律問題について相談することができます。弁護士に気軽に相談できる窓口として、県内各地で法律相談を実施しています。

| 対象者 | 法律相談を必要とする方 |

|---|---|

| 提供サービス |

|

| 所在地 | 大分県大分市中島西1-3-14 大分県弁護士会館 |

| 連絡先 | 097-536-1458 |

| 受付時間 | 平日 9:00~17:00 |

| アクセス |

|

| 費用 | 30分5,500円(税込) |

法律相談センターでは、借金の問題と関連する他の法的トラブルについても、まとめて相談することができます。専門的な法律知識を持つ弁護士が、総合的な解決方法を提案してくれます。

相談は有料となりますが、30分という短い時間で効率的なアドバイスを受けることができます。必要に応じて、継続的な法的サポートを受けられる弁護士を紹介してもらうことも可能です。

大分県司法書士会では、多重債務問題や借金問題について、無料の法律相談を実施しています。司法書士が専門的な立場から、具体的な解決方法についてアドバイスを行っています。

| 対象者 | 法律相談を必要とする方 |

|---|---|

| 提供サービス |

|

| 所在地 | 大分県大分市金池町1-1-1 大分司法書士会館 |

| 連絡先 | 097-532-7579 |

| 受付時間 | 平日 9:00~17:00 |

| アクセス |

|

| 費用 | 無料相談会あり(要予約) |

司法書士による相談では、借金問題の解決方法について、法的な観点から分かりやすく説明してもらえます。また、具体的な手続きが必要な場合は、手続きを担当する司法書士を紹介してもらうことも可能です。

定期的に無料相談会も開催されているので、費用の心配なく専門家に相談することができます。平日の相談が難しい方のために、休日相談も実施しています。

金融関係機関の相談窓口

借金の種類や状況に応じて、専門の相談窓口が設けられています。各機関では、その分野に詳しい専門スタッフが相談に応じてくれます。

| 大分県信用保証協会 経営相談窓口 |

|

|---|---|

| 日本貸金業協会 大分相談・紛争解決センター |

|

| 福岡財務支局大分財務事務所 金融相談窓口 |

|

| 大分県生活再建支援 ネットワーク |

|

各機関では、それぞれの専門分野に応じた相談に対応しています。必要に応じて、複数の窓口を利用することで、より総合的な解決を図ることができます。

各機関とも相談は無料で、秘密は厳守されます。借入れの種類に応じて、最適な窓口を選んで相談することができます。

相談窓口を利用する際のポイント

- 相談窓口は目的別に設置されています。ご自身の状況に合わせて適切な窓口を選びましょう

- 大分県内の各地域に窓口があります。お住まいの地域の窓口を効率的に活用することをおすすめします

- 専門家への相談は、問題が深刻化する前の早い段階で行動することが解決への近道です

- 窓口によって利用条件や費用が異なりますので、事前に確認することをお忘れなく

各機関はそれぞれ専門分野を持ち、対応できる内容が異なります。状況を整理したうえで、適切な相談窓口を選んでいただくことで、より良い解決方法が見つかるでしょう。

大分県は、都市部から地方まで、様々な支援制度や相談窓口が整備されています。債務整理や借金問題でお困りの際は、一人で悩まず、まずは相談窓口や杉山事務所にご相談ください。

知らないと損する債務整理について

債務整理は国が認めている借金問題を解決するための手段で、借金を減額してもらったり返済義務を免除してもらえる方法です。

債務整理にはおもに任意整理、個人再生、自己破産、特定調停の4種類あります。払いすぎた利息分を取り戻す過払い金請求も債務整理の一種ですが、ほかの4つとは性質が異なります。

今回は、任意整理、個人再生、自己破産、特定調停のメリット、デメリットについて解説します。

債務整理のデメリット・メリット

債務整理はケガや病気などで返済を続けられなくなったときや借金の総額が膨らんで自分の返済能力ではどうにもならなくなったときに利息をカットしてもらったり、借金を減額してもらったり全額免除してもらえるという大きなメリットがあります。

債務整理をしている間は返済や督促が止まるため、遅延や滞納をしている場合でも安心して手続きをおこなえることもメリットです。やり方によっては周囲に知られずに解決可能なのもメリットのひとつでしょう。

一方デメリットは、信用情報に事故情報が登録されることです。これを一般的にブラックリストにのるといいます。

手続きする方法によってブラックリストにのる期間に違いはありますが、ブラックリストにのると一定期間あらたにローンを組んだりクレジットカードを作る事ができなくなります。

すべての債務整理に共通するメリットとデメリットをお伝えしましたが、手続きそれぞれのメリットとデメリットも存在します。手続きの前に知っておくことによって、安心して手続きを進めることができます。

任意整理のメリット・デメリット

任意整理は今後発生する利息をカットしてもらい、残った部分を3年~5年程度かけて返済する方法です。利息のカットや今後の返済計画を立て直すために貸金業者と交渉をおこないます。

任意整理は裁判所を通さずにおこなう手続き方法で、司法書士や弁護士へ依頼するのが一般的です。どれくらい減額できるかは貸金業者との交渉次第で変わるので、任意整理を得意とする司法書士や弁護士へ依頼することが重要です。

司法書士や弁護士へ依頼すると、貸金業者は借金をした本人へ直接連絡することができなくなり督促がとまります。貸金業者との窓口は依頼した司法書士や弁護士になるので、周囲に知られにくい手続きといえます。

任意整理のメリットは、今後発生する利息をカットできることです。利息をカットしてもらったら、元金のみを返済していくので負担が軽くなります。また、手続きをする貸金業者を自由に選ぶことができるのもメリットといえるでしょう。

任意整理のデメリットは、貸金業者と交渉しても成果が得られない場合があることです。貸金業者と直接交渉する方法なので、相手が交渉に応じてくれなければ減額できないまま終わってしまうこともあります。任意整理の経験が豊富な司法書士や弁護士へ依頼することでこのデメリットは避けることが可能です。

また、任意整理では5年程度ブラックリストにのります。ブラックリストにのっている間は、クレジットカードの契約やあらたな借入れなどができません。

ブラックリストにのるというのはデメリットですが、これ以上借金が増えることはないというメリットにもなります。精神的にも経済的にも楽になるので、前向きに生活を立て直すことができるでしょう。

個人再生のメリット・デメリット

個人再生は裁判所を通して、借金を借金総額に応じて10分の1まで減額できる債務整理方法です。減額した借金を3~5年で返済していきます。

個人再生は借金の総額に対して減額するため、主に利息部分を交渉する任意整理より大きく減額することが可能です。減額後に返済できる安定収入があることが条件とされています。

個人再生をおこなうときは、すべての借金を対象にしなければなりません。しかし例外があり、住宅ローンは一定条件を満たすことにより手続きから除外することができます。家を失うことなく、借金を大幅減額できるのが個人再生の特徴です。

個人再生のメリットは借金を大幅に減らせることです。利息のカットだけではあまり減額が見込めない場合でも大きく減額できます。元金も利息もまとめて減額できるため、利息が元々低いものでもその後の返済が楽になるというメリットがあります。

最大のメリットは、住居などの資産を持ったまま債務整理ができることです。利用には条件がありますが、住宅ローンが残っている場合には住宅ローン特則という制度を利用することができます。

住宅ローン特則を利用すれば、手続きから住宅ローンだけを外すことが可能です。住宅ローンは引き続き返済をしなければなりませんが、住居を手放さずに済みます。他の返済で家計全体に余裕がなくなっているなら、個人再生をすることで余裕ができ住宅ローンの返済も楽になります。

一方、個人再生にはデメリットもあります。個人再生は、借金総額が100万円以下の場合は減額されません。借金を大幅に減らしたいが、100万円以上の借金はないという人にとってはデメリットでしょう。借金総額が100万円以下の人はほかの債務整理をおこなうことをおすすめします。

また、個人再生をおこなうと国が発行する機関紙である官報に掲載されます。一般の人は通常、目にすることは少ないものですが、気になる人にとってはデメリットです。

ブラックリストにのることもデメリットですが、5~10年の間だけなので、現金で生活をする癖をつければ気にならないでしょう。

自己破産のメリット・デメリット

自己破産は借金の返済義務が免除されるものです。手続きはすべての借金に対しておこなうので、どれかひとつだけ除外することはできません。自己破産は手続き後に返済をすることはないので、仕事を失ったり返済自体ができなくなったときに有効な債務整理といえるでしょう。

自己破産には管財事件と同時廃止の2つがあります。管財事件と同時廃止どちらをおこなうかは、おおまかに財産があるかどうかで決まります。財産がある場合は管財事件、財産がない場合は同時廃止になります。

自己破産のメリットはすべての借金がゼロになることです。さらに手続きを開始した時点で返済と督促が止まります。すでに何回か滞納していて督促がきている状態なら、督促が止まることによって穏やかに生活をすることができるでしょう。

自己破産はすべての資産を失うという印象を持っている人がいますが、実際はそうではありません。必要と判断されたものは手元に残しておくことができます。当面の生活費として現金も99万円以下であれば残すことが可能です。

デメリットになるのは20万円以上の価値がある資産を手放して返済に充てなければならない点です。

土地や住居などの不動産はまず売却の対象になると思っていいでしょう。住むところがなくなるのはデメリットですが、現金が99万円までは保護されるので引っ越しは可能です。保険や株券なども金額に応じて対象になります。

官報への掲載やブラックリストにのることもデメリットのひとつです。しかしブラックリストは自己破産の場合でも10年で削除されます。

自己破産は資産の売却やブラックリストがデメリットとしてあげられることが多いためためらってしまう人もいますが、実際には住居をなど大きな資産を持っている人でなければデメリットになることはあまりありません。

特定調停のメリット・デメリット

特定調停とは、裁判所を通して今後の返済計画を貸金業者と交渉していく方法です。手続きの内容は任意整理と変わらないように思えますが、裁判所を通しておこなうところが大きく違います。

借金をした本人が自分で書類を作成して裁判所で手続きをします。裁判所が貸金業者との間に入って話し合いを進めてくれます。裁判所で調停委員が選出されて交渉をおこない、調停調書が作成されます。交渉のすえ、お互いの合意が得られれば調停調書に書かれた通りに返済していきます。

特定調停のメリットは費用の安さです。貸金業者1社当たりおよそ500円という費用で債務整理ができます。債務整理をしたくても費用がないという人にとっては大きなメリットです。

特定調停は、任意整理と同じように手続きをする貸金業者を選ぶことができるので、車や住居など生活に必要な大切な資産を手放さずに債務整理ができます。

必要な書類を自分で揃え、何度も裁判所へ出向く必要があり、間がとれない人や書類をまとめることが苦手な人にとってデメリットになるでしょう。

裁判所は平日しか開いていないため、仕事や予定の都合をつけなければなりません。その際に、周囲の人に手続きが知られてしまう可能性もあります。周囲に内緒で手続きをおこないたい人は気をつけましょう。

債務整理を依頼する大分にお住まいの方

大分市は人口およそ116万人(2015年国税調査)の瀬戸内海西部に位置する九州地方の県です。福岡県に熊本県、そして宮崎県と隣接しています。14の市と3つの群に3町1村から成る大分県の県名は国府が大分郡に置かれたことに由来すると言われています。大分県は別府温泉や由布院温泉に代表される温泉地が多いことで知られ1年を通して温泉を中心とした観光客が訪れる地域です。県の名物にはユズやカボス、そして豊後牛があります。竹材生産量は日本一を誇っており県内のあちこちで竹細工が盛んです。

大分県は子育て満足度の推進や障害者雇用の推進、そして移住者や定住者の促進にも力を入れています。大分県には貸金業者の本社は見られませんが、アコムやレイクといった貸金業者のカードローンを利用する人は少なくありません。パソコンやスマートフォンを使用して契約が簡単にできるものが多いのも利用者が増えている要因と言えるでしょう。このほかにもアコムやレイクなどの貸金業者のカードを契約するには無人契約機などがあります。無人契約機はだれにも会わずに契約が可能な上に貸金業者や条件によっては即日の利用も可能で現金の引き出し方法も実に簡単です。このような手軽さが債務を増やしてしまう原因のひとつになっています。

また昔は繁華街の一角などに置かれることの多かった無人契約機ですが、銀行と提携している貸金業者は銀行のATMコーナーに置かれるというケースも増えています。こうした状況から老若男女利用しやすい環境に変化していることがうかがえます。アコムやアイフルなどは初回に限り無利息で利用できるタイプもあります。また全体的に見られる特徴のひとつは非常に低い返済額です。月額2,000円からの返済に応じているケースも見られます。しかし無利息期間を設けていたり毎月の返済額が低かったりしても金利自体は高いことに変わりはありません。毎月の返済額が低いとどこか得をしたような感覚に陥ってしまう人もいるでしょう。もちろん余裕があるときにはまとめて返済することも可能です。ただ実際には余裕を持たせたいために少額で返済する人が多く見られます。そのため利息部分だけを払っているということも珍しくなく元金がいつまで経っても減らないということも多い傾向です。気づいたときにはかなりの額を払っていたという人もいます。大分県でもこのようなことは例外ではありません。

定期的にカードローンでキャッシングを繰り返すようになったら債務整理が必要です。しかし返済がどうにか間に合っているうちは自分ではなかなか気づきません。中には返済で家計が圧迫されると違う貸金業者を利用してしまう人もいます。当然ですが返済先が増えてしまうためその分金利も増えることになります。

危険なのは借金を増やしていることに抵抗を感じなくなってしまうことです。債務整理に踏み切った人の多くが「もっと早く判断できていれば」という考え方に変わっています。これは債務整理を行った多くの人が持つ感想です。一般的には失業や病気など事情を抱えて返済がむずかしくなったときに債務整理を考える人が多い傾向が見られます。しかし実際にはもっと早く専門家に相談するのが理想的と言えます。個人であれば元金が60万円を超えた時点で債務整理を考えるべきでしょう。できるだけ早く判断して整理を始めた人はその後の生活再建もスムーズになります。判断が遅くなればなるほど選択しは狭まると思っておきましょう。例えばマイホームを購入したばかりの人なら、できる限り住居は保護されるような方法で債務整理をおこなうべきです。そのためには任意整理か個人再生を選ばなければなりません。しかし債務が膨らんでしまってはそれすらむずかしくなります。大分県でも仕方なく自己破産を選択したというケースもあります。また、そこまでになってしまうと家族にも周囲にも知られることになります。判断が早いか遅いかでリスクは大きく変わることを覚えておきましょう。

借金を増やしてしまう人の中には真面目な性格の人も多いのが特徴です。自分の力で返そうとがんばり過ぎてしまうことも債務を増やす原因になります。借金というと浪費というイメージは強いかもしれませんが、やむを得ず借りなければならないこともあるでしょう。だれでもさまざまな事情を抱えています。返済が困難だと感じたら早めに専門家に相談することが懸命な方法です。

大分県司法書士会には2017年時点でおよそ190名の個人と22の法人が登録されています。認定司法書士の数は公表されていませんが、県全域にわたって司法書士が充実していると言えるでしょう。これに対して大分県弁護士会に登録されている弁護士の数は2017年時点で161名です。大分県司法書士会では定期的に無料相談会の実施をしています。債務整理について相談してみたいと考えているものの費用の捻出がむずかしい人におすすめです。また債務整理が必要かどうか判断に迷っている場合も無料相談なら気軽に相談することも可能でしょう。借金問題はデリケートな問題です。どんな事務所に相談するか迷ったときには口コミや評判を参考にするのもいいでしょう。自分の悩みに沿ってくれる司法書士や弁護士を選ぶことがポイントです。借金は迷っているうちに金額が大きくなってしまうこともあります。返済が苦しいと感じたり金利に疑問を持ったりしたときには早めに証書氏や弁護士に相談をし、できるだけ早めに適切な方法で債務整理をおこないましょう。

債務整理・借金減額は無料相談をご利用ください。