山口で口コミが多数ある債務整理に強い法務事務所

債務整理は無料相談をご利用ください。

司法書士法人杉山事務所 福岡事務所は、福岡市博多区にあるのですが、福岡事務所を設立以来、山口市だけでなく、下関市、宇部市、萩市、防府市、下松市、岩国市、光市、長門市、柳井市、美祢市、周南市、山陽小野田市などの山口県の全域より債務整理のご相談、ご依頼をいただいております。

山口市内であれば、博多までのアクセスは電車、バスなどの交通機関や車でのアクセスが便利ですが、事務所にご来所される前に詳しい場所やお近くのコインパーキングなどをご案内いたしますのでお気軽にお問い合わせください。

また、来所がむずかしい場合は無料での出張もおこなっておりますので遠慮なくお申し付けください。

山口市からのアクセス方法

山口の主要駅である山口駅から電車でお越しになる場合は、JR山口線で新山口、JR新幹線さくらで最寄駅である博多駅をご利用ください。博多駅より徒歩1分の立地にございます。

また、車でお越しになる場合は、中国自動車道小郡ICより、美祢東JCT、下関JCT、門司IC、小倉東IC、北九州JCT、宮田スマートIC、福岡高速4号粕屋線福岡IC、福岡高速1号香椎線貝塚JCT、福岡高速環状線千鳥橋JCT、博多駅東のルートでお越しになられると便利です。

山口で司法書士法人杉山事務所が選ばれる理由

山口県内や福岡県内には債務整理ができる司法書士や弁護士が非常に多くありますが、福岡事務所は大分県、福岡県だけでなく熊本県、大分県、佐賀県を含めても、その中でもトップクラスのご相談、ご依頼をいただいております。

ご依頼いただきました相談者様より当事務所での対応にご満足いただき、その相談者様から口コミや、ご紹介などによってご依頼いただくケースが非常に多いです。

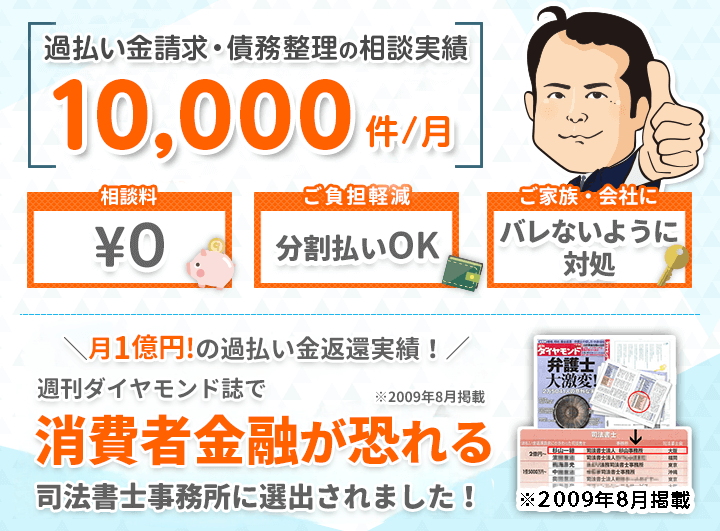

これは司法書士法人杉山事務所が福岡事務所だけでなく、全国各地でご依頼をいただき、毎月10,000件以上のご相談を対応してきた実績や※1、貸金業者との交渉力やそのノウハウをたくさん蓄積してきた結果だと自負しております。

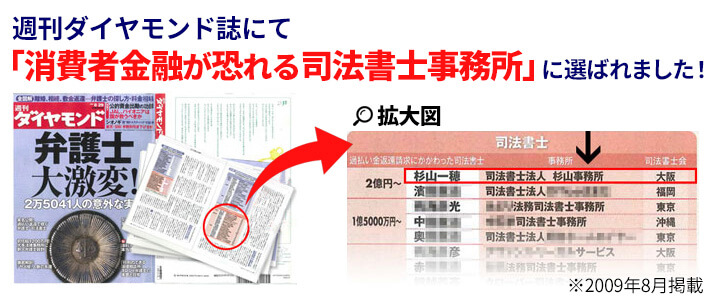

司法書士法人杉山事務所は、日本を代表するビジネス誌である週刊ダイヤモンドで「消費者金融が恐れる司法書士事務所」として選出されました。※2

今後も山口県にお住まい、お勤めのご相談者様ごとに最適なご提案を最善のスピードでご提供させていただきます。

山口での債務整理の無料相談は福岡事務所

山口県にお住まいの方、お勤めの方は福岡事務所にご相談いただけるとご来所される場合はアクセスがよいです。

福岡事務所では、正式にご依頼いただくまでに債務整理のリスクやデメリットをきちんと説明して納得いただいた上で依頼をしていただいております。

一円でも多く借金を減らしたい、今すぐ取り立てをストップさせたいなどご相談者様の要望に沿うように最善の方法を提案いたします。お気軽にお問い合わせください。

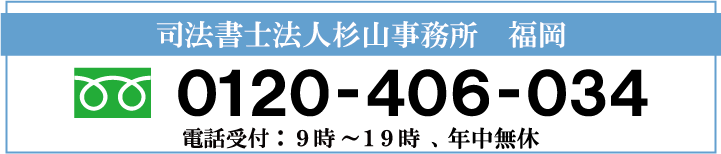

福岡事務所の電話番号・住所

| 事務所名 | 司法書士法人杉山事務所 福岡事務所 |

|---|---|

| 住所 | 〒812-0013 福岡県福岡市博多区博多駅東2-5-1 アーバンネット博多5F |

| 電話番号 | 0120-406-034 |

| 営業時間 | 9:00~19:00 |

| 定休日 | 年中無休 ※年末年始は除く |

| 代表司法書士 | 杉山 一穂 |

| URL | https://sugiyama-saimuseiri.com |

福岡事務所のアクセスマップ

福岡事務所の周辺地図

電車でお越しの方

博多駅より徒歩1分

車でお越しの方

お近くにオレンジパーキング、いわきビル駐車場、パークロック博多駅東、里馨パーキングセンターなどの駐車場がございます。

バスでお越しの方

博多駅筑紫口、博多駅筑紫口(集合場所:BUS STOPラウンジ)、合同庁舎前(福岡県)、駅東二丁目のバス停が最寄となります。

最寄駅、駐車場、バス停までのアクセス、最寄駅、駐車場、バス停からのアクセスがご不明な点はご遠慮なくお問い合わせください。 杉山事務所 福岡事務所の詳細はこちらからご参照ください。

知らないと損する債務整理について

債務整理は借金が膨らんだり働けなくなったりしたときに心強い、国が認めた借金問題の解決策です。債務整理は借金を見直して生活を立て直すための手段なので知っていて損はありません。

債務整理には「任意整理」、「個人再生」、「自己破産」、「特定調停」の4種類があります。

金額が大きく返済していくことができない場合には「自己破産」を選択する人も少なくありません。債務整理をおこなう場合は、司法書士や弁護士に依頼するのが一般的です。

相続した借金は債務整理できるか

相続をする際に被相続人(故人)に借金がある場合には資産と一緒に借金まで相続することになります。そうなれば法律上は相続人が借金を返済しなければなりません。借金を抱えたくない場合には相続自体を放棄することができます。

しかし、中には知らずに相続してしまう人もいるでしょう。請求や督促などは時間が経って届くものが多いため、後から借金が発覚するケースも多いです。

返済できるなら問題はありませんが、生活に影響するなら少しでも返済を見直してみましょう。ここでは相続によって抱えてしまった借金の債務整理について解説します。

相続した借金は債務整理できるのか

そもそも被相続人から相続してしまった借金を債務整理することは可能なのでしょうか。これは借金を相続してしまった人の多くが抱える疑問です。

相続を放棄できるという権利が認められていることも知らずに相続してしまった人もいるかもしれません。

場合によっては、数年経過して故人に借金があったことがわかるというまれなケースも見られます。これは知人など個人間の借金などで多いです。

結論を言えば被相続人から相続した借金であっても債務整理は可能です。

資産は相続してしまえば、相続した人のものとして自由にすることができます。不動産を相続した人の中には売却する人もいるでしょう。つまり借金に対しても同様の考え方がされます。

ただし、本来自分で借りたものではないので多少時間がかかったり書類などに手間がかかったりする場合もあります。

注意しなければならないのが「借金がどれくらいあるか」「本当に被相続人の借金なのか」を確認する方法です。

貸金業者や銀行といった金融機関のものであれば確認しやすいでしょう。契約書が存在しているでしょうし、被相続人が事業などをおこなっている場合であれば申告の際に計上されているはずです。個人で貸金業者を利用していた場合なら亡くなって返済が滞ることで督促が来ます。

これに対して知人など個人間での借金はあいまいな部分が多いので注意しましょう。とくに生前の被相続人とどういう知り合いかわからない人からの請求にはすぐに応じるべきではありません。

うわさを聞きつけて架空の借金を作る人もいるからです。だれから話があっても、被相続人が借りたことが明確になる書類を提示してもらいましょう。少額であっても確認は必要です。

相続した借金の債務整理の注意点

被相続人に借金があることが分かったら次にそれをリストにまとめます。リスト化することで総額がはっきりしますし、どこまで返済が可能かも把握できるからです。同時にどの債務整理が適しているかの判断ができます。

カードの利用など細かい借金がいくつかあると、かなり借金があるようなイメージを持つ人もいます。しかし、まとめてみると意外と金額は少ないという場合もあります。またはその逆で少額だからと甘く見ていると総額はかなりの金額になったというケースもあります。

借金があると分かったら、まず全部でどれくらいあるか把握してから債務整理を検討しましょう。

借金の額や借り入れ先など確認ができたものからリストに加えていきましょう。この間に督促が来ているものは放置せずに対応はしておきましょう。

もちろん「債務整理をする」などということは伝える必要はありません。あらかじめ分かってしまうと裁判所を通して強制執行などの手段を取られる可能性もあるからです。そうなっては債務整理どころではありません。給与の差し押さえなどになれば生活にも支障が出ます。

貸金業者など金融機関に対しては実際に債務整理が始まれば依頼した司法書士や弁護士から連絡がいきます。本人が改めて債務整理について貸金業者などに伝える必要はありません。

債務整理は遅延や滞納が進んでから慌てておこなう人もいますが、そうならないうちにおこなうのが理想です。借金が少ないものはリストを作っている間に完済しておくのもいいでしょう。ただし、その場合は他の返済も続けておくことをおすすめします。

金額に応じては「自己破産」や「個人再生」のような裁判所を通す債務整理が必要になってきます。「自己破産」や「個人再生」は、借金の額に関係なくすべての貸金業者を同等に扱うのが原則です。

たとえば、5社から借入れをしていた場合で4社にはそれぞれ100万円以上の借金があるのに1社だけは借金が1万円程度というわずかな額だったとしましょう。どんなに少額でも「自己破産」や「個人再生」を始める時点で例外なく整理の対象になるのです。1社だけ外すことは許されません。

このような事情から、「自己破産」や「個人再生」を選択したときにすでに滞納している場合、1社だけ返済を続けていると裁判所の心証が悪くなることもあります。判断は裁判官に委ねられるため一概にそうとは言い切れません。

しかし、どのような裁判官に当たっても他を滞納して1社だけ返済を続けた理由については聞かれると思っていいでしょう。返済を続けるなら督促があったところ全社に対応するほうがいいというのは、このような理由からです。もし少額のところだけ払いたいなら債務整理前に一括で完済しておくことをおすすめします。

相続した後に借金が出てくるのは困りますが、遺産で精算可能なものは早めに精算してしまいましょう。「自己破産」などが必要な金額になれば、どちらにせよ資産を手放すことになります。

相続した資産の中には被相続人が好んでいたものでも、相続人にとっては良さがわからないことも考えられます。

たとえば美術品や骨董品などのような嗜好性に左右されるものです。貴金属なども入るでしょう。自分に興味がないものであっても、借金の解決に利用することは可能です。

借金の額によっては相続したものを売却するだけで十分完済できてしまうこともあります。土地などの不動産も場所や使い方によっては相続人にとって不要なものがあるかもしれません。持っていても仕方のないものは売却して返済に充てるほうが賢明です。

また、すでに完済したものでも過払い金がある場合は相続人が請求できることになっています。過払い金は完済してから10年で時効になります。10年を超えていないものがあれば利息を見直してみましょう。

利息は「利息制限法」によって利用金額に応じて上限が決められています。過払い金が発生していれば借金に充当できるかもしれません。

兄弟など相続人が何人かいる場合には借金についても分割は可能です。ここではあくまでも相続をしてしまった後の借金について書いているので、後から発覚した借金についても相続人で話し合いましょう。

ただし、相続を放棄した人がいればその人に借金を負担してもらうことはできません。好意で負担してくれることは問題ありませんが、義務は生じないので注意しましょう。

相続した借金の債務整理に必要な書類と取得方法

債務整理には貸金業者の名前や借金の額が必要になります。総額は分からなくても問題はありませんが、過払い金があるかもしれないのですべてそろえるほうがいいでしょう。

これらの書類は被相続人の借金のリストを作っておけばおのずとそろうものです。貸金業者と借金の額がわかるものは最低限必要な書類ですが、どの方法で債務整理をするかでそれ以外の書類は変わってきます。

ここではそれぞれの債務整理のやり方と必要な書類、そしてその取得方法について説明します。

「任意整理」は将来発生する利息をカットしてもらい、残りの額を3~5年に分割して完済を目指すものです。そのためには貸金業者と交渉しなければなりません。一般の人が自分で交渉するのはむずかしいため、司法書士や弁護士に依頼するのが一般的です。

任意整理は裁判所を通さない手続きで、貸金業者の名前がわかれば、司法書士や弁護士に依頼できます。専門家に依頼すると依頼者の代理人として、貸金業者から借入れた時期や金利などがわかる取引履歴を取り寄せます。自分で取引履歴を準備する必要はありません。

「個人再生」や「自己破産」をする場合は裁判所の許可が必要になります。「個人再生」は借金の総額を最大で5分の1程度まで減額し、残りを分割して返済するものです。分割で返済できる能力を証明するための所得証明を用意しておきましょう。

月々の「可処分所得」がわかるものを用意します。会社員であれば会社の給与明細で十分です。他に税金や光熱費など月々の支出がわかるものを3カ月分ほどそろえてください。

「自己破産」をしなければならない場合には、この他に資産の一覧を求められます。不動産を始め借金に充当できそうなものは相場を調べて提出しなければなりません。相続した土地などは相続税の申告で出ているので出しやすいでしょう。

以前から自分で持っている不動産や売却可能な車、株券、ゴルフ会員権などはそれぞれに相場を調べておきます。土地などは国土交通省のホームページにある「土地総合情報システム」で調べることができます。

他に通帳なども必要ですが、申し立ての書類そのものは司法書士や弁護士に依頼するのが一般的で確実です。

債務整理を依頼する山口にお住まいの方

山口県は本州の最西端に位置する人口およそ138万人(2017年時点)の県です。1年を通して比較的温暖な気候で過ごしやすい地域と言えるでしょう。積雪も少なく夏も熱帯夜と呼べるほどの高温になることは少ないという特徴があります。県名にもなっている「山口県」は廃藩置県の際に県庁が配置された山口町がそのまま県名になったと伝えられています。山口町は現在の山口市のことです。山口県は13の市と4つの郡、そして6つの町で形成されています。全長1,068mの本州と九州をつなぐ「関門橋」は山口県の観光名所のひとつです。

また同県の下関市の名物であるトラフグは全国のおよそ8割もの水揚げ量を誇っていますがそれだけではありません。一般的なフグの漁として知られる「延縄漁業」を始めたのは山口県が最初と言われています。山口県は虐待やパワハラ、名誉毀損やプライバシーの侵害といった人権問題に力を入れている県でもあります。

山口県でも債務整理をおこなう人は増えています。他人の借金の保証人になってしまった場合や借金を相続してしまったなどのやむを得ない状況を抱えたときには債務整理を考えるのが一番です。またそれ以外でも貸金業者を利用して返済が困難になったという人も少ない例ではありません。アイフルやレイク、アコムといった貸金業者のキャッシングは引き出しが容易なものです。経済的に余裕がない人は増えているので突発的な出費があったときには自由にまとまった金額が引き出せるキャッシングは確かに便利でしょう。

しかし使い過ぎてしまうと月々の返済額が膨らんでしまい、家計を圧迫する事態になります。カードローンを持つ人は近年増加傾向が見られますが、契約する際には利用限度額が希望より少ないものが多いということがあります。利用限度額の決定には収入や他の借り入れ状況が反映されますが、実際に必要な額には届かないケースが多い傾向です。そのため、不足部分を他から借り入れるという悪循環に陥ってしまう人もいます。多重債務になってしまうと、なかなか個人では適切な判断がつきにくくなります。

こうした問題を抱える人は山口県でも例外ではありません。どのタイミングで債務整理をおこなったらいいか分からない人もいるでしょう。また、アコムやレイク、プロミスといった貸金業者を利用している人の場合は、周囲に知られてしまうことを恐れて解決に踏み出せないことも多いのが特徴です。しかし迷っているうちにどんどん事態が悪化してしまえば、それだけ解決の選択肢もなくなります。特に滞納何回か滞納してしまってからではリスクも相応に増していきます。滞納の事実が信用状況に記載されれば一定期間は他のローンが組めなくなるなどの影響は免れないでしょう。利息も加算されるので、借金の額はさらに増えていきます。クレジットカードのショッピング枠も同様です。迷って放置してしまうことのないように注意してください。

山口県で債務整理を考えるには地元の弁護士または司法書士に依頼するのが一番です。山口県弁護士会には2017年現在で171名の弁護士が登録しています。弁護士事務所の数は公表されていませんが、法人の事務所も考えると100以上の法律事務所が存在していると考えていいでしょう。また、司法書士にいたっては2017年現在で233人という数が山口県司法書士会に登録されています。弁護士を上回る数で、200以上の事務所があります。

債務整理は債務総額に応じて方法を決めるのが一般的です。比較的借金が少ないようであれば、任意整理で十分な場合も考えられます。収入がどれくらいあるかにもよりますが、一般の会社員であれば50万~100万円前後になった時点で考えるのが妥当です。住宅ローンを抱えている場合で貸金業者の利用が増えてしまった場合でも心配ありません。住宅ローンだけ返済を続けて債務整理をおこなうことも可能です。債務を抱えてしまうと、そのことで頭がいっぱいになってしまい適切な解決策に考えがおよばないという人はたくさんいます。またカードローンなどの利用を家族に知られたくないという人もいます。しかしそのような悩みを抱えている人は珍しくはありません。そして多くの人が専門家に相談することで悩みを解決しています。

地元の山口県であっても、その中から自分に合った弁護士や司法書士を探すには口コミや過去の実績、そして評判などを参考にしてみましょう。だれでもよいというわけにはいきません。債務整理を依頼するには債務整理の実績が多く得意であることが一番です。そして自分の問題に一緒に取り組んでくれる姿勢の人に依頼することをおすすめします。借金はデリケートな問題です。何よりも話しやすいということも重要な条件と言えます。債務整理は返済が苦しいと感じたら早めに判断し、実際の解決は専門家に相談しましょう。

債務整理・借金減額は無料相談をご利用ください。